به گزارش ویکی پلاست به نقل از دنیای اقتصاد، سال ۹۷ با تمامی خوبیها و بدیهای آن به پایان رسیده و تنها خاطرات و البته اثرات آن برجا مانده است. سالی که در عین ناباوری بهترین سال در تاریخ صنایع تکمیلی در صنعت پتروشیمی در تاریخ ایران برآورد میشود؛ اگرچه هنوز آمارهای رسمی تولید در سال گذشته مخابره نشده و به این زودیها هم در دسترس نخواهد بود، اما آمارهای بورس کالا به وضوح و به سرعت در دسترس بوده و هست. سال گذشته از ویژگیهای بارزی برخوردار بود که همین موارد چهره احتمالی سال جاری را ترسیم خواهد کرد.

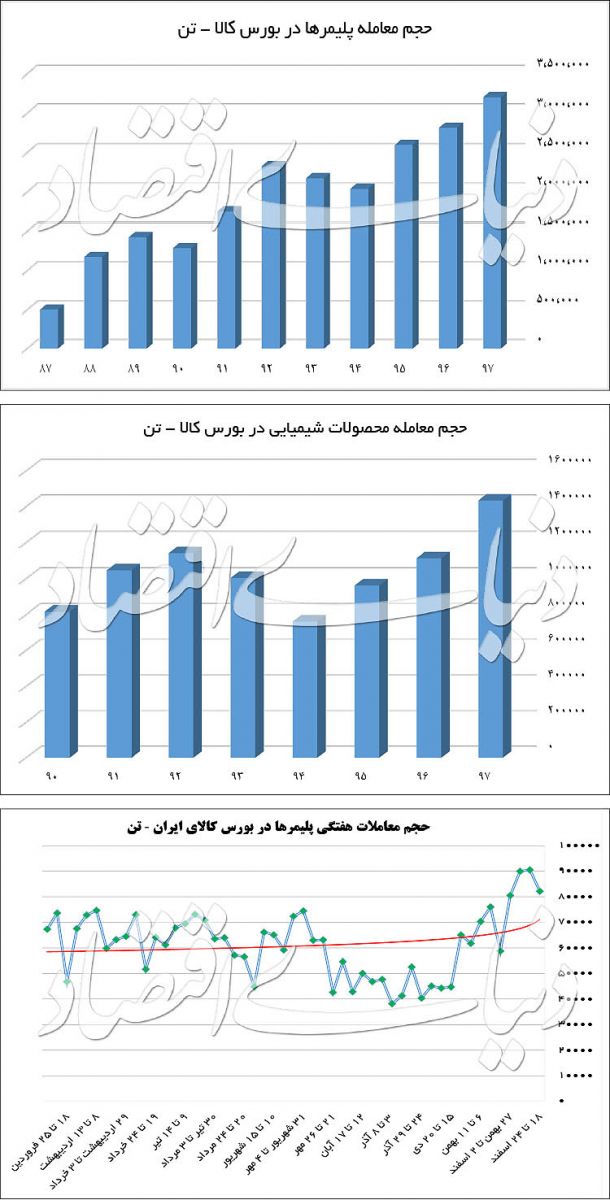

در سال گذشته در تمامی بازارهای فیزیکی بورس کالا (به جز پتروشیمی) شاهد افت حجم معاملات بودیم که به معنی واقعی چهره رکود را نشان میدهد اما تنها حجم معاملات محصولات پتروشیمی افزایشی بود.آمارها نشان میدهد حجم معاملات در بازار فیزیکی بورس کالا در سال گذشته به نسبت سال ۹۶، در محدوده ۶ درصد کاهش را نشان میدهد. این در حالی بود که در همین بازه زمانی حجم معاملات محصولات پتروشیمی به نسبت ۹۶ رشدی ۱۸ درصدی داشته است.

همین داده نشان میدهد که با بازاری متفاوت روبهرو هستیم و این واقعیت به معنی موفقیت این بازار در مقایسه با اغلب بازارهای کالایی یا شاید اکثریت قریب به اتفاق بازارهای کالایی مشابه باشد. با توجه به این موارد با شاگرد اول بازارهای کالایی روبهرو هستیم و باید به دقت بالایی رخدادهای این بازار را رصد کرد.

محورهای تغییر جهت در بازار پتروشیمی

بهصورت کلی چند تغییر اساسی وضعیت بازار در سال گذشته را با محوریت تولید تغییر داد که مهمترین آنها نوسان قیمت دلار و تحریمهای آمریکا با خروج از برجام بود. اگرچه رشد قیمت دلار در سال قبل متاثر از تحریمهای آمریکا بهصورت مستقیم بود ولی باید همین رخداد را از نگاهی دیگر هم مورد توجه قرار داد. قیمت دلار مدتها بود که بهصورت تصنعی و دست ساخته تا اواخر سال ۹۵ پایین نگهداشته شده بود و اوج این تلاش برای پاییننگاه داشتن این نرخ به ماههای ابتدایی سال ۹۶ باز میگشت و کسی توجهی به رشد تورم داخلی یا رشد نقدینگی نداشت یعنی به کمک پایین نگهداشتن قیمت دلار تلاش شد تا تورم هم پایین نگهداشته شود.

این موارد به معنی جذابیت واردات محصولات نهایی بود یعنی بازار پلیمرها در سالهای ۹۵ و مخصوصا ۹۶ در یک رقابت نفسگیر با اجناس وارداتی و حتی قاچاق در حال جدال برای بقا بود یعنی میجنگید تا هم حیات خود را حفظ کند و هم به کمک رونق نسبی در اقتصاد و تقویت جریان حرکت نقدینگی، حجم تولید خود را افزایش دهد. این در حالی بود که سال ۹۴ هم یکی از سختترین سالهای تاریخ صنعت پلیمر در کشور بود و یک رکود همهجانبه را شاهد بودیم. البته در آن سال و دقیقتر در سالهای ۹۳ و ۹۴ شاهد افزایش قیمتهای مواد اولیه در بازار داخلی بودیم که برای تولید کشور بسیار خطرناک تلقی میشود و اثرگذاری این رشد نرخ بدون در نظر گرفتن جوانب و حواشی آن کاهش حجم معاملات در این سالها در بورس کالای ایران هم مشهود است.

همین داده در سال ۹۷ هم تجربه شد یعنی با رشد قیمت دلار رشد نرخ بزرگی در بازار تجربه شد که به عقبنشینی سریع تقاضا منتهی گشت. این روند البته دوام زیادی نداشت تا جایی که دلار ۴۲۰۰ تومانی به تغییر جدی در این عرصه منجر شد و قیمتها بهصورت دست ساخته و تصنعی پایینتر از واقعیت قیمتگذاری آن درج و به افزایش جدی تقاضا و صفهای خرید گستردهای منتهی شد که بعضا برای استفاده از مابهالتفاوت قیمت واقعی در اقتصاد و بازار آزاد و نرخهای دستوری در بورس کالا ایجاد میشد. یکی از خروجیهای این اوضاع افزایش جدی صادرات به کشورهای منطقه بود که مصداق عینی و واضح غلط بودن شرایط قیمتگذاری در بورس کالا به شمار میرفت که البته در گذشته به این موارد بسیار پرداخته شده است.

همین دادهها البته موجب شد تا جرقههای اولیه رونق در صنایع تکمیلی مشاهده شود و بالابودن محسوس حجم معاملات مواد اولیه در بورس کالا به حمایت از تولید هم منتهی شد اما با واقعیشدن قیمتها صفهای خرید نجومی و تقاضای هیجانی هم به یکباره فروریخت. به صورت دقیقتر با قیمتگذاری مواد اولیه با دلار نیمایی در کنار تعهد به بازگشت ارز حاصل از صادرات در چارچوب بخشنامههای ابلاغی و البته الزام به صادرات تنها از طریق تولیدکننده اصلی یا نماینده آنها هیجان صادرات هم فروریخت آنهم در شرایطی که بازار داخلی از محصولات نهایی وارداتی تقریبا در حال خالیشدن بود.

بهصورت دقیقتر بازار داخلی دیگر صحنهای برای رقابت بین تولیدکننده ایرانی و اجناس وارداتی نبود و بازار کشورمان حاضر و آماده به تولیدکننده داخلی تحویل داده شد. این سیگنال دومین فاز از رونق معاملات در بورس کالا را رقم زد یعنی تقاضا برای تولید واقعی همراه با برداشته شدن سقف مجاز قیمتها مشاهده شد که در نهایت بهترین روزهای تولیدکنندگان در صنایع تکمیلی را رقم زده است. البته از دریچه آمار باید این موارد را دقیقتر مورد ارزیابی قرار داد.

فراز و فرودهای خرید در بازار پتروشیمی

همانگونه که در نمودار حجم معاملات هفتگی پلیمرها در بورس کالا مشهود است از ابتدای سال ۹۷ با جذابیت نسبی خرید روبهرو بودیم اگرچه پس از اعلام دلار ۴۲۰۰ تومانی در اردیبهشتماه، جذابیت خرید افزایش یافت و حجم تقاضا تقویت شد. این وضعیت به کمک قیمتهای دستوری تا اواخر تابستان ادامه داشت اما با اعلام نرخ بر پایه دلار نیمایی، بازار تغییر فاز محسوسی را شاهد بود. کاهش حجم معاملات اولین سیگنال اثرگذار بر بازار بود که به معنی یک گام عقبنشینی تولید در پاییز تعبیر میشود.

این شرایط در حالی خودنمایی میکرد که هم بازار قیمتهای بالای محصولات نهایی را نپذیرفته بود و هم تولیدکنندگان قیمت بالای مواد اولیه را برنمیتافتند. به مرور زمان اما این موارد رو به مساعد شدن گذاشت آن هم در شرایطی که قیمتهای جهانی افزایش چندانی نداشت و بهای دلار نیمایی هم اندک اندک کاهشی شده بود که در نهایت بازار هم پذیرفت که نرخهای موجود را به رسمیت بشناسد اگرچه راه دیگری هم در پیش نداشت. تجمیع این موارد در نهایت افزایش حجم معاملات در بورس کالا بود؛ یعنی هم بازار داخلی با گستردگی بالایی اجناس تولید داخل را جذب کرده و هم بازارهای صادراتی به کشورهای منطقه رونق روزافزونی داشت تا جایی که شاهد بودیم حتی در بازار کشورهای همسایه همچون عراق، تولیدات ایرانی با رقبای قدرتمندی همچون ترکیه و اردن پنجه در پنجه شده و موفقیتهای مهمی را کسب کردهاند.

تولیدات ایران هم بیش از پیش بازار افغانستان را به چنگ آورد و این شرایط در بازار کشورهای آسیای میانه هم تجربه شد. این مطلب البته هنوز هم ادامه دارد اگرچه اوج قدرتنمایی تولیدات ایرانی را میتوان در ایام نوروز در کشورهای ایران فرهنگی به شمار آورد که این ادعا به صراحت در آمارهای معاملات پلیمرها در بورس کالا قابل رهگیری است.در اوایل اسفندماه رکورد بیشترین حجم معاملات هفتگی در تاریخ بورس کالا برای دو هفته پیاپی جابهجا شد تا جایی که بیش از ۹۰ هزار تن معامله هفتگی، دو هفته پیاپی به ثبت رسید.

البته این شرایط به نسبت هنوز هم ادامه دارد یعنی روزهای خوب این بازار با محوریت تولید در صنایع تکمیلی هنوز هم ادامه دارد.موارد فوق به این معنی است که گامهای تجربه شده در سال گذشته تاثیرگذاری خود را برای سال جاری حفظ خواهد کرد و از هماکنون میتوان گفت که خوشبینی به بالابودن حجم معاملات بهخصوص از هفته جاری را باید جدی گرفت. البته همزمان شدن تحریمهای آمریکا با رشد قیمت دلار به این معنی است که جذابیتهای صادراتی ایجاد شده به دلیل رشد قیمت ارز، با سختگیریهای صادراتی و بازگشت ارز حاصل از صادرات توام شده و این جذابیت با این محدودیت مهم خنثی شده است.

همین مطلب تاکنون به افزایش محسوس حجم عرضه به بازار داخلی منجر شده تا جایی که حجم عرضهها در هفتههای پایانی سال جاری با فرض بالابودن جدی حجم معاملات و عدم امکان عرضه چندباره یک کالا، به میزانی به ثبت رسید که حتی بیش از حد انتظار بود. این ویژگی مهم برای امسال هم تداوم خواهد داشت آنهم در وضعیتی که در سال گذشته چند واحد پتروشیمی جدید به فاز تولید وارد شدهاند و امسال هم منتظر افزایش حجم تولید در صنایع بزرگ بالادستی هستیم.

از سوی دیگر بررسیها نشان میدهد واحدهای تولیدی مختلفی به سمت تولید گریدهای متنوع از پلیمرها حرکت کردهاند و میتوان امیدوار بود که برای سال جاری این روند یعنی عرضه گسترده مواد اولیه پلیمری در بورس کالا ادامه خواهد داشت که شاید یک خبر خوب برای بازار محسوب شده و از رقابت گسترده برای خرید هم جلوگیری میکند.این در حالی است که گریدهای جذابی همچون پلیمرهای زیرمجموعه گروههای کالایی پلیپروپیلن یا پلیاتیلن ترفتالات بطری با افزایش ظرفیت تولید به کمک راهاندازی واحدهای جدید تولیدی همراه نبودهاند مگر آنکه شاهد استفاده حداکثری از ظرفیتهای موجود باشیم. البته تلاشهای مهمی در حال انجام است ولی به حمایت همهجانبه نهادهای ذیصلاح نیاز دارد.

۹۸ و سیگنالهای جدید برای بازار

با توجه به رخدادهای ذکر شده برای سال جاری چند سیگنال را میتوان محتمل دانست یکی آنکه حجم عرضه باز هم بالا باقی خواهد ماند و البته بازار باز هم به اجناس وارداتی مبتلا نمیشود. این دو داده به معنی بالابودن حجم معاملات در بورس کالا برای سال جاری خواهد بود که موجب میشود روزهای خوب صنایع تکمیلی باز هم تداوم یابد.

این مطلب به این معنی است که بازار حداقل تا روزهای نزدیک به ماه رمضان از رونق نسبی تولید برخوردار است و البته برای ماه رمضان هم گروهی از محصولات همچون ظروف یکبار مصرف در زمان تقاضای فصلی خود قرار میگیرند. در کل بازار روزهای مطلوبی را پیش رو دارد و برای هفته جاری باید منتظر شفاف شدن رخدادهای معاملاتی باشیم.البته یکی از دلایل مهم برای رونق صادرات صنایع تکمیلی را باید در اختلاف قیمت دلار نیمایی و آزاد ( سنا) به شمار آورد که این فاصله نرخ خود به معنی یک جذابیت قیمتی برای صادرات ایفای نقش کرده است.

البته این اختلاف قیمتی در چارچوب اقتصادی رایج در جهان چندان معتبر نبوده و نیست ولی تاکنون و البته در شرایط تحریم توانسته از صادرات حمایت کند. با توجه به این موارد باید کاهش این اختلاف نرخ را یک عامل مهم و اثرگذار به شمار آورد.در آخرین نرخهای پایه اعلامی قیمت دلار رقمی نزدیک به ۹ هزار تومان است ولی هماکنون متوسط قیمت هفتگی دلار نزدیک به ۱۱ هزار تومان شده است اگرچه میتوان گفت میل به افت قیمتها هم وجود دارد. البته در رسانههای مختلف از تزریق بیشتر ارز حاصل از صادرات در روزهای پایانی سال سخن گفته شده است که میتواند این روند نزولی را تسریع کند.

در هر حال هماکنون یک سیگنال مهم پیش روی بازار است اگرچه نمیتوان از این داده بهعنوان یک تهدید یاد کرد ولی در کل باعث میشود شرایط عمومی در بازار تغییر کند. این واقعیت را باید جدی گرفت آنهم در شرایطی که ارزش لیر ترکیه هر روز کاهش مییابد یعنی تولیدات این کشور امکان بیشتری برای تزریق به بازار داخلی یا بازارهای هدف صادراتی ایران را پیدا میکنند که در نهایت میتواند حجم تولید در صنایع تکمیلی را تهدید کند.

البته هرچه تلاش کنیم اختلاف نرخ بین سنا (نرخ آزاد) با سامانه نیما باقی خواهد ماند یعنی تحریمها اجازه همپوشانی کامل این دو نرخ را نمیدهد ولی هرچقدر این دو قیمت به هم نزدیکتر شود یک مجرای تنفسی برای صادرات صنایع تکمیلی محدودتر خواهد شد. از هماکنون نمیتوان در مورد دورنمای رخدادهای معاملاتی در این بازار با محوریت نوسان ارزی قیمتهای پایه اظهارنظر بیشتری داشت ولی چیزی که پیداست امکان کاهش قیمت دلار در سامانه نیماست و نکته دیگر آنکه احتمالا قیمتهای دلار نیمایی و دلار آزاد هرچقدر هم که به هم نزدیک شوند به یک نرخ بهصورت واقعی نمیرسند که این سیگنال به معنی تداوم فضای تنفسی برای صنایع تکمیلی خواهد بود.

از افزایش قیمت دلار نیمایی نباید ترسید زیرا در فاز اول امکان تعدیل این نرخ وجود دارد و در فاز دوم واحدهای تولیدی به قدری قدرتمند شدهاند که بتوانند ریسکهای احتمالی را پوشش دهند. از سوی دیگر بازار هم به اندازهای با رشد قیمتها در ماههای اخیر روبه رو شده که چند جرقه رشد احتمالی قیمتها نمیتواند تاثیر چندانی بر بازار داشته باشد. در هر حال رشد نرخ مواد اولیه را باید جدی گرفت اگرچه پتانسیل هرگونه قاچاق را محدود میکند ولی باز هم تاثیرگذاری خاص خود را خواهد داشت که سادهترین آن افزایش قیمت تمام شده تولیدات (به ریال) است.

دیدگاه خود را بنویسید

پتروشیمی ها

- آبادان

- آرتان پترو کیهان

- آریا ساسول

- اروند

- امیرکبیر

- ایلام

- Hyosung Topilene

- Ismail Resin Limited

- Reliance Industries Limited - هند

- بانیار پلیمر گنبد

- بندرامام

- پارس

- پتروپاک مشرق زمین

- پلی استایرن انبساطی سهند

- پلی استایرن انتخاب

- پلی اکریل ایران

- پلی پروپیلن جم (جم پیلن)

- پلی نار

- پلیمر کرمانشاه

- تبریز

- تخت جمشید

- تخت جمشید پارس

- تندگویان

- توسعه پلیمر پاد جم

- تولیدی پلاستیک ایسین

- جم

- خوزستان

- دی آریا پلیمر

- رجال

- شازند

- غدیر

- قائد بصیر

- قیام نخ

- کردستان

- گلپایگان

- لاله

- لرستان

- مارون

- محب بسپار ایده گستر

- محب پلیمر قم

- مهاباد

- مهر

- میاندوآب

- نوید زرشیمی

- هشت بهشت کیش

- هگمتانه

مطالب مرتبط

- روزهای سرنوشتساز در بازارهای کالایی

- وزارت صنعت نظر شرکت ملی پتروشیمی برای هماهنگی واردات مواد پتروشیمی را نپذیرفت

- دو نقصان بزرگ در مدیریت بازارهای کالا

- زمان طلایی فروش محصولات پلیمری

- ثبت دو رکورد در بازار پلیمرها

- شکست رکوردهای شکسته شده/عقب نشینی قیمت ها در بازار

- بررسی حذف سقف خرید سالیانه 4 گروه کالایی پتروشیمی + یک پیشنهاد

- سقف خرید کدام گروه های کالایی پتروشیمی آزاد شد؟

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

آپارات

آپارات

کست باکس

کست باکس

ویکی پلاست

ویکی پلاست