wikiplast.ir

تابلو خوانی و بازار خوانی در بورس چیست؟ اصطلاحات تابلو بورس

شناخت اصطلاحات رایجی که در حوزه بازار سرمایه وجود دارد یکی از نیازهای اساسی هر سرمایهگذاری برای ورود به این بازار است و هر سرمایهگذاری در بدو ورود به بورس باید با این اصطلاحات آشنا شود.

فرق بورس و فرابورس چیست؟

سهم بنیادی چیست؟

بهره یا سود مرکب چیست و چگونه محاسبه می شود؟

تحلیل تکنیکال با نمودارهای تعدیل شده یا تعدیل نشده؟

استراتژی های تشکیل یک پرتفوی کم ریسک و متنوع

منظور از سهام یک روزه چیست؟/ معاملات سکه طلا در قالب گواهی سپرده کالایی در بازار بورس

حرکت شارپی در بورس چیست و چه تاثیری بر خرید و فروش سهام می گذارد؟

شاخص کل هم وزن بورس چیست؟

از طرفی یکی از سایتهای پرکاربرد برای بررسی و خرید و فروش سهام، سایت مدیریت فناوری بورس تهران به آدرس www.tsetmc.com استفاده شود که اطلاعات جامعی از معاملات روزانه سهام در اختیار سرمایهگذار قرار میدهد و سرمایهگذار نیز براساس متغیرهای موجود در این سایت تصمیماتی را در خصوص خرید یا فروش سهم اتخاذ میکند که همه این موارد مشمول تابلو بورس و بازار خوانی است.

در تابلوی معاملات یک سهم اطلاعات فراوانی از آن در دسترس است که مهمترین آن قیمت سهام است. در ادامه این مقاله با بررسی سهام شرکت گسترش نفت و گاز پارسیان به صورت مصداقی با تابلو خوانی و اصطلاحات تابلو بورس بیشتر آشنا میشویم.

دسترسی به تابلو بورس از دو طریق بسیار ساده امکانپذیر است:

1- جستوجوی نام نماد در موتورهای جست و جو و کلیک بر روی اولین پیوند یافته شده

2- ورود به سایت tsetmc.com و استفاده از بخش جستوجوی آن

پس از انجام یکی از مراحل بالا تابلوی معاملات سهام نمایان میشود که برای نماد پارسان (شرکت گسترش نفت و گاز پارسیان) به صورت زیر است:

معرفی بخش 1

بخش 1 در واقع نشاندهنده قیمت سهام در حال حاضر است. قیمت معامله بیانگر آخرین قیمت معاملهشده سهام است و قیمت پایانی نیز قیمتی است که در آن روز سهام بسته میشود که میانگینی از قیمتهای معاملهشده همان روز سهام با توجه به حجم معاملات است.

درصورتی که آخرین قیمت معامله نسبت به قیمت پایانی بیشتر باشد حکایت از اقبال بازار به سهام و نشانهای از روند مثبت احتمالی در روز کاری بعد است و بلعکس.

ناگفته نماند در محاسبه قیمت پایانی سهام بورسی میزان حجممبنای آن سهم نیز دخیل است و در صورتیکه تعداد سهام معاملهشده در یک روز بسیار کمتر از حجممبنا باشد قیمت پایانی نزدیک صفر است گرچه این موضوع در مورد سهام فرابورسی صدق نمیکند چراکه حجممبنای سهام فرابورسی 1 است.

معرفی بخش 2

بخش 2 بازههای قیمتی سهام را نمایش میدهد.

بازه روز

نشاندهنده تغییرات قیمت سهام در روز معاملاتی جاری است. حداقل و حداکثر قیمتی که سهم در طی یک روز معامله میشود را بازه روز سهم میگویند.

به عنوان مثال در ساعت 9:00 اولین معامله سهم در قیمت 6.310 ریال انجامشده و بعد از آن با افزایش تقاضا همراه و قیمت تا محدوده 6.495 تومان رشد میکند و تا پایان معاملات نیز در همین محدوده معامله میشود. پس بازه روز سهم [6،310-6،495] تومان است.

بازه مجاز

بازه قیمتی است که سهم در طول روز میتواند نوسان کند و سفارش خرید و فروش سهام باید در این محدوده باشد.

بازه هفته

تغییرات قیمت سهام در یک هفته جاری است. در صورتیکه استراتژی شما نوسانگیری و خرید و فروش کوتاهمدت است سعی کنید در سقف قیمتی بازه هفتگی خرید انجام ندهید.

بازه سال

بازه سال نیز بیانگر تغییرات قیمت سهام در یک سال اخیر است به عنوان مثال سهام پارسان بین محدوده 3.290 تا 7.130 ریال در یک سال اخیر نوسان قیمت داشته است و با توجه به قیمت حال حاضر سهام (6.360 ریال و نزدیک به سقف بازه سالانه) ورود به سهم پارسان مقداری ریسک دارد.

گرچه این موضوع نباید معیار خرید و فروش قرارداده شود اما با ترکیب با مباحث تکنیکال و حجم معاملات میتواند تصمیمگیری برای خرید و فروش را راحتتر کند.

معرفی بخش 3

بخش 3 در تابلو بورس یک سهام تعداد و حجم معاملات سهام را در روز جاری نشان میدهد که برای سهام پارسان حجم معاملات 503/1 میلیون برگه سهام بوده و تقریباً برابر با حجممبنای آن است و با توجه به آنکه بیشتر معاملات در محدوده 5.2 + درصد بوده است تغییر قیمت پایانی سهام نیز 5.2 + درصد بوده است.

لازم به ذکر است ارزش معاملات برحسب میلیون ریال است که برای سهام پارسان در مثال حاضر 604/9 میلیارد ریال معادل 960 میلیون تومان بوده است.

مقایسه میزان حجم معاملات با میانگین حجم ماه نیز یکی از سیگنالهایی است که تابلوی معاملات بازار به ما میدهد که در ترکیب با مباحث تکنیکالی میتوان از آن بهره برد.

به عنوان مثال اگر در انتهای یکروند نزولی که چارت تکنیکال سهام آن را تائید میکند حجم معاملات به طرز معناداری از میانگین حجم ماه بیشتر باشد میتوان برای ورود به سهام اقدام نمود.

معرفی بخش 4

حجم مبنا

حداقل تعداد سهامی است که باید مورد معامله قرار گیرد تا سهم بتواند تا نوسان کامل رشد یا افت داشته باشد. حجم مبنا برای کنترل رشد بیرویه قیمت سهام در سال 1382 تصویب شد.

در ابتدای این قانون اساس بر این بود که 15 درصد از کل سهام یک شرکت طی یک سال مورد معامله قرار گیرد و روزهای کاری سال 250 روز فرض شده بود بدین ترتیب حجممبنای روزانه یک سهم 0٫0006 (شش دههزارم) کل سهام شرکت میشد؛ اما در سال 1383 نحوه محاسبه تغییر کرد و از 15 درصد به 20 درصد افزایش یافت؛ و حجممبنا به 0٫0008 (هشت دههزارم) افزایش یافت.

“به عنوان مثال چنانچه تعداد سهام شرکتی 20 میلیون باشد حجممبنای آن 16000 هزار سهم خواهد بود”.

چرا حجممبنای بعضی از شرکتها 1 است؟ این قانون بازار فرابورس برای شرکتهای پذیرفتهشده در فرابورس است که حجممبنای 1 داشته باشند.

- سهام شناور: درصدی از سهام شرکت که در اختیار عموم مردم است. در سهام پارسان 18 درصد سهام در اختیار مردم است و هرچه میزان درصد شناوری سهام یک شرکت بیشتر باشد میتوان ادعا کرد سهام آن شرکت بر اساس عرضه و تقاضا واقعیتر قیمتگذاری شده است و فعالیتهای سفتهبازی و کنترل قیمت سهام در چنین شرکتهایی کمتر اتفاق میفتد.

- میانگین حجم ماه: میانگین تعداد سهامی است که در یک ماه اخیر معاملهشده است.

معرفی بخش 5

یکی از اطلاعات اصلی موجود در تابلو بورس، سود هر سهم یک شرکت (EPS) و نسبت قیمت به درآمد (P/E) برای هر سهم است که به شدت موردتوجه معامله گران قرار دارد.

سود هر سهم یا EPS چیست؟

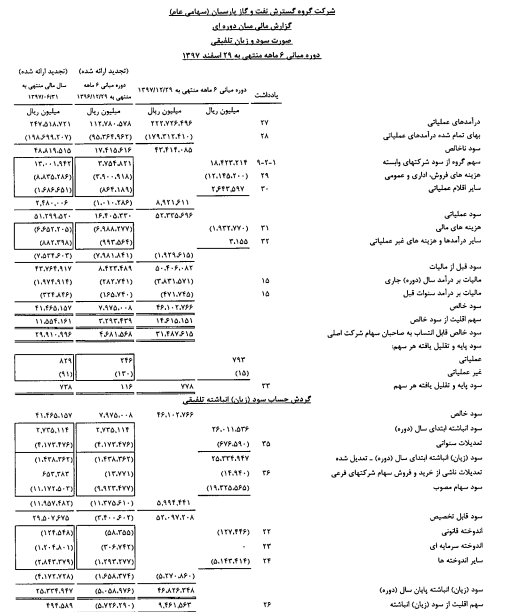

همانطور که استحضار دارید یکی از انواع صورتهای مالی شرکتها، صورت سود و زیان است. درواقع صورت سود و زیان نمایانگر عملکرد یک شرکت در طی یک دوره زمانی است که محصول نهایی آن سود (زیان) خالص است.

در تصویر زیر یک نمونه از صورت سود و زیان شرکت گسترش نفت و گاز پتروشیمی تأمین را مشاهده مینمایید. باید به این نکته توجه داشته باشید که تمامی معامله گران به دنبال برآورد سود هر سهم سال آینده یک شرکت هستند تا در صورتی که احتمال افزایش سود هر سهم وجود داشته باشد اقدام به خرید سهام این شرکتها نمایند و تحلیلگران بنیادی با استناد به مجموعهای از دادههای اقتصادی و پیشبینی آینده شرکتها، سود هر سهم سالهای آتی شرکتها را برآورد میکنند.

اهمیت این موضوع باعث شده است که در صفحه هر نماد اطلاعاتی در مورد سود هر سهم (EPS) آن شرکت درج گردد.

نسبت قیمت به درآمد هر سهم یا P/E چیست؟

همانطور که از نام آن پیداست از تقسیم قیمت جاری (اصطلاحاً به آن قیمت تابلوی سهم میگویند) سهم بر سود هر سهم به دست میآید. لازم به ذکر است که در تمام دنیا استفاده از نسبت قیمت به درآمد هر سهم رایج است و به نوعی جزء ابزار رایج نزد تمامی معامله گران است.

همچنین در بازار بورس ایران نیز استفاده از این نسبت به عنوان ابزار رایج تحلیلگران بنیادی یاد میشود و همواره در کنار برآورد دقیق سود هر سهم به عنوان اصلیترین فاکتور, تلاش میکنند تا با تخمین دقیق نسبت P/E بتوانند دقیقترین برآورد را از ارزش ذاتی شرکتها داشته باشند. توجه داشته باشید که رایجترین شیوه ارزشگذاری در بین تحلیلگران بنیادی از رابطه زیر به دست میآید:

سود هر سهم برآوردی * قیمت به درآمد هر سهم برآوردی = ارزش ذاتی سهم

محاسبه سود هر سهم (EPS) بر مبنای مدل TTM به چه معناست؟

قبل از بهمن 1396 سازمان بورس شرکتها را ملزم کرده بود تا گزارش پیشبینی عملکرد خود را منتشر نمایند. به همین دلیل شرکتهای بورسی و فرابورسی در چندین مرحله این گزارش را منتشر میکردند.

در گام اول یک ماه مانده به شروع دوره مالی جدید پیشبینی از عملکرد سال مالی بعد خود منتشر میکردند و پس از آن متناسب با هر گزارش میاندورهای گزارش پیشبینی خود را بازنشر میکردند و بسته به شرایط سود هر سهم پیشبینی خود را افزایش (تعدیل مثبت) و یا کاهش (تعدیل منفی) میدادند و با هر تغییر در گزارش پیشبینی شرکتها، در صورتی که تغییر بااهمیت بیش از 20 درصدی انجام میشد نماد را بسته و بدون محدودیت نوسان بازگشایی میشد و درنتیجه عموماً تغییرات سنگینی را شاهد بودیم.

این موضوع درحالی که سادگی محاسبات را برای سرمایهگذاران در پی داشت اما به دلیل اینکه دیدگاه شرکت در آن دخیل بود و بعضاً ممکن بود شرکتی با نیت خاصی گزارش خود را تغییر دهد موجبات گمراهی سرمایهگذاران را فراهم میآورد.

تا زمانی که قانون انتشار گزارش پیشبینی برای شرکتها پابرجا بود آخرین سود هر سهم پیشبینی گزارششده از سوی شرکت مبنای EPS گزارششده سازمان بورس قرار میگرفت؛ اما از بهمنماه 1396 مصوبهای نزد سازمان بورس تصویب شد که پیرو آن شرکتها از آن تاریخ به بعد مجاز به انتشار گزارشهای پیشبینی عملکرد خود نیستند و باید هرگونه آثار مالی احتمالی در عملیات شرکت را در گزارش جداگانهای تحت عنوان گزارش تفسیری مدیریت یا در قالب شفافسازی ارائه کنند؛ بنابراین چون در این حالت از EPS پیشبینیشده خبری نبود، مجبور شدند که از مبنای دیگری جهت گزارش EPS در سایت TSETMC استفاده کنند.

یکی از فرمتهای جهانی گزارش EPS روشی تحت عنوان (Trailing Twelve Months) یا به اختصار TTM است. اما منظور از EPS به روش TTM چیست؟

بر طبق الزامات سازمان بورس، شرکتها ملزم هستند تا در هر دوره سهماهه صورتهای مالی خود را گزارش نمایند؛ بنابراین میتوان به سود هر سهم در دورههای سهماهه شرکتها دسترسی پیدا کرد. مدل TTM چنین بیان میکند که شرکتها را میتوان بر اساس EPS دوازده ماه گذشته آن (4 دوره سهماهه) ارزیابی کرد.

برای مثال در تابلو معاملاتی نماد پارسان که در تاریخ 11 آبان ماه 1398 گرفتهشده است.

نسبت p/e هر سهم به روش TTM

همانطور که پیش از این نیز مطرح شد نسبت P/E از تقسیم قیمت جاری سهم به سود هر سهم به دست میآید. تا قبل از اجرایی شدن مدل TTM از سود هر سهم پیشبینیشده که شرکتها ارائه میدادند استفاده میشد؛ اما با اجرایی شدن مدل TTM از سود بهدستآمده ناشی از روش مزبور, استفاده میشود.

- یکی از مزیتهای مدل TTM این است که به ما مقدار سود هر سهم را با فرض عدمتغییر شرایط در آینده نشان میدهد. درنتیجه اگر شرایط بهتری رقم بخورد قطعاً سود هر سهم درروش TTM افزایش پیدا خواهد کرد و این موضوع نمایانگر پتانسیلهای صعود در آینده خواهد بود.

همانطور که گفتیم این روش مجموع سودهای هر سهم چهار دوره سهماهه گذشته سهم را نشان میدهد؛ بنابراین اگر در دوره سهماهه اخیر عملکرد شرکت بهبود پیدا کند مقدار EPS گزارششده افزایش پیدا خواهد کرد.

- این روش برای شرکتهایی که روند سودسازی آنها با نوسان زیادی همراه است کارا نیست. برای مثال شرکتی مانند سایپا که در برههای سود هر سهم محدود و در برههای دیگر زیان میسازد قطعاً این روش کارایی خود را از دست میدهد.

- P/E گروه: میانگین مقدار P/E شرکتهایی که در صنعت مربوطه فعالیت دارند.

- آخرین معامله: در این آیتم شما میتوانید، زمان آخرین معاملهی صورت گرفته بر روی نماد انتخابشده را مشاهده نمایید.

معرفی بخش 6

خرید و فروش حقوقی نشانه رشد یا ریزش سهم

به طورکلی دو تیپ سرمایهگذار در بازار داریم که شامل سرمایهگذاران حقیقی و سرمایهگذاران حقوقی است. سرمایهگذاران حقیقی افرادی هستند که اقدام به دریافت کد معاملاتی کرده و سپس به خرید و فروش سهام مشغول میشوند ولی سرمایهگذاران حقوقی شرکتهای ثبتشدهای هستند که از طریق شرکتها اقدام به دریافت کد بورسی میکنند.

شرکتهای سرمایهگذاری، شرکتهای سبدگردانی، صندوقهای سرمایهگذاری، کارگزاریها و … ازجمله نهادهای فعال مالی در بازار سرمایه به حساب میآیند. برخلاف سرمایهگذاران حقیقی که عمدتاً دیدگاه کوتاهمدت دارند. حقوقیها برعکس حقیقیها به همه سهامهای موجود در بازار حتی اگر از رشد آنها مطمئن باشند، نظر ندارند.

آنها معمولاً چند سهم را زیر نظر دارند و از کلیه حقایق بنیادین و تکنیکال آنها به خوبی آگاهاند و معمولاً در ساختار این شرکتها حضور دارند و به طور اولتر در تصمیمات آنها تأثیرگذارند. آنها معمولاً همیشه تمایل دارند روند قیمت سهم را، بنا به دلایل متفاوت در اختیار داشته باشند.

کسب سود از طریق ایجاد نوسان به نفع سهامداران اصلی، ایجاد معدل درآمدی در صورتحساب سود و زیان در هنگام مجامع، پوشش کسری بودجه با نوسان گیری از بازار سهام و سایر مواردی که اکثراً نمیتوان آن را رفتار صادقانه نامید از دلایل حضور آنها است.

آنها همچنین موظفاند درصد مالکیت صاحبان پشت پرده شرکتها (چه شخصی حقیقی و چه حقوقی و چه حتی دولت) را کنترل و حفظ نمایند.

از طرفی حقوقیها در بازار به چند دسته تقسیم میشود. در خرید و فروش حقوقیها یک نکته را باید مدنظر قرارداد و آن این است که برخی از حقوقیها تعداد اندکی از سهام شرکتها را در اختیاردارند که اثرگذاری زیادی بر قیمت سهم ندارند ولی برخی از حقوقیهای سهم که درصد زیادی از سهام شرکت را در اختیاردارند درواقع میتوانند جهت دهنده قیمت سهم در بازار باشند که معمولاً جز سهامداران درصدی سهم هستند یعنی میتوان گفت که سهامدارن حقوقی با تعداد کم سهم حکم موج سوار رادارند و حقوقیهای درصدی سهم حکم موج رادارند که میتوانند ایجادکننده یک حرکت مثبت یا منفی در سهم باشند؛ اما اینکه چرا حقوقیهای بازار تا این حد میتوانند بر بازار اثرگذار باشند به عمق کم بازار و مشارکت تعداد کم سرمایهگذار در بورس ایران برمیگردد.

علت فروش حقوقیها

نسبت حقوقیها در معاملات به دو بخش عمده تفسیر میشود:

1- وجود حقوقی (و یا حقوقی بیشتر) در بخش فروش نسبت به خرید…. «نشاندهنده ایجاد پتانسیل رشد سهم پس از یک نزول کوتاه»

2- وجود حقوقی (و یا حقوقی بیشتر) در بخش خرید نسبت به فروش…. « نشاندهنده ایجاد پتانسیل جهت افت سهم پس از یک رشد موقت»

به طور مثال در هنگامیکه حقوقیها در صف فروش قرار داشته باشند (و یا نسبت آنها بیشتر از حقوقیهای خریدار باشند) و حجم معاملات آنها بیشتر از ۱۵درصد باشد نشاندهنده ادامه روند رشد میباشد.(البته به شرطی که ازنظر نسبت کلی خریداران «حقیقی» به فروشندگان «حقیقی» در وضعیت روند مثبت قرار داشته باشیم).

اما تفسیر این تعبیر ناشی از چیست؟

تعبیر به این ترتیب است که ظاهراً حقوقی در هنگامیکه سهمی را میفروشد، در حال خروج از سهم به دلایل اقتصادی منفی است و این به معنای ایجاد ترس در بازار در مورد احتمال ریزش یا کند شدن روند صعودی سهم است، پس درنتیجه فروش سهم توسط سایرین آغاز میشود، عرضه زیاد میشود و درنتیجه تقاضا کم شده و ریزش یا کند شدن روند صعودی سهم آغاز میشود؛ اما حقیقت پشت پرده این است که در اکثر مواقع حقوقیها به صورت کد به کد سهم عرضهشده خود را به حقیقیهایی که اعضای همان سازمان حقوقی هستند واگذار میکنند و سپس منتظر حرکت اثرگذارشان، در بازار میشوند و هنگامیکه قیمت سهم به سطوح پایینتر افت کرد یا ایستا شد، شروع به جمعآوری سهم مینمایند و از این مهم 2 هدف را دنبال میکنند:

1- درصد مالکیت خود به روی سهم را با خرید ارزانتر (با توجه به تعداد سهمی که قبلاً به حقیقیهای وابسته خودشان فروختهاند و درواقع خودشان مالک سهم هستند)، بالاتر میبرند.

2- در اولین مواجهه با مقاومت قیمتی، پس از شروع روند رشد قیمتی، حقیقیهای وابسته به خودشان، دست به فروش سهامی که قیمت تمامشده خرید آن را، با خریدی که قبلاً با کد حقوقی خودشان کاهش دادهاند، میزنند و با نوسان گیری انجامشده، کسب سود میکنند بدون اینکه درمجموع چیزی از مالکیت حقوقی مربوطه در شرکت کم شده باشد.

علت خرید حقوقیها

گاهی ممکن است ببینید که حقوقی در یک سهمی در یک محدوده معین خریدار باشد. این ممکن است دو معنی داشته باشد. معنی اول این است که آن حقوقی سهام شرکت را ارزشگذاری کرده و به این نتیجه رسیده که محدودههای فعلی برای خرید سهم مناسب است و به همین دلیل شروع به خرید سهم میکند اما سؤال اصلی اینجاست که آیا تحلیل آن شرکت حقوقی در خصوص سهام شرکت درست است یا خیر.

در این حالت باید سهم را بررسی کنیم که آیا واقعاً ارزش خرید را دارد یا خیر. حالت دیگر این است که حقوقی در نقش حمایتکننده سهام وارد عمل میشود و مثلاً محدودههای 150 تومان را خریداری میکند چراکه سهام این شرکت را در اختیار دارد و اعتقاد به ارزندگی سهم دارد.

در این حالت هم اگر به این نتیجه برسیم که سهم حتماً در محدوده 150 تومان حمایت میشود میتوان با رعایت حد ضرر در سهم، سهم را خرید اما به خاطر داشته باشید که بخشی از سبد سهام خود را به این سهم اختصاص دهید چراکه شما صرفاً بر اساس یک تکنیک سهام شرکت را خریدهاید و بهتر است که حتماً نیز خرید پلهای در سهم داشته باشید؛ بنابراین به طور دقیق نمیتوان گفت که همگام با خرید حقوقیها، سرمایهگذار خرد بازار باید خریدار باشد یا خیر.

«پس به این ترتیب در هنگامیکه فروش حقوقی قوی میبینید بیشتر آنرا به سیگنال خرید تعبیر کنید تا فروش (پس از اندکی تحمل نزول احتمالی بازار)، و همگام با بازار در روزهای آینده شروع به خرید نمایید تا در زمان چرخش (اگر روند در حال نزول بوده است) و یا در هنگام ادامه رشد (اگر روند مثبت بوده است)،همگام با همان حقوقی، کسب سود نمایید».

چگونه حقوقیهای خوب و بد را در بازار تشخیص دهیم؟

در بحث خرید و فروش حقوقی و استفاده از آنها به عنوان سیگنال کوتاهمدت و میانمدت باید یک نکته را موردتوجه قرارداد و آن این است که حتماً حقوقیهای بازار را بشناسید و بر اساس سابقه آنها عمل کنید.

معمولاً شناخت حقوقیهای خوب و بد بازار باتجربه و رصد فعالیتهای آنها در بازار به دست میآید. به عنوان مثال شکل زیر فعالیت حقوقیهای بازار را نشان میدهد که در سایت tstemc.ir با ورود به پنجره «نمایش فهرست» در بخش سهامداران فعال هر نماد میتوان به آن دسترسی پیدا کرد.

هر سرمایهگذاری باید به صورت روزانه عملکرد حقوقیهای فعال در هر نماد و از طرفی وضعیت خرید و فروش سهامداران عمده در نماد شرکت را بررسی کند تا بتواند به مرورزمان دید درستی در این خصوص به دست آورد.

فروش سهام توسط حقوقیها با یک هدف خاص

گاهی اوقات مشاهده میشود که یک حقوقی در یک سهم معاملات مشکوک انجام داده است. بعد از بررسی سهم متوجه میشوید که در نماد شرکت معامله بلوکی اتفاق افتاده یا اینکه در نماد شرکت کد به کد انجامشده است و این دو نوع معامله بین یک حقوقی و یک حقیقی انجامشده است.

معمولاً این رفتار در بازار سرمایه بسیار زیاد مشاهده میشود و اگر سرمایهگذاران قادر به تشخیص آن باشند میتوانند بازدهی مناسبی را کسب کنند. پیشنهاد میشود مقالات مشخصشده که شامل کد به کد و معاملات بلوکی است را مطالعه کنید.

معرفی بخش 7

قبل از اینکه در خصوص اصطلاح صف خرید و صف فروش توضیح دهیم ابتدا بهتر است در خصوص صفحه سفارشات در خرید و فروش سهام صحبت کنیم. خرید و فروش اوراق بهادار در بورس بر اساس سازوکار حراج انجام میشود. در این حراج اولویت اول قیمت مناسب و اولویت دوم زمان است. برای روشنتر شدن موضوع به یک مثال توجه کنید.

در سطر اول و قسمت تقاضا، یک نفر درخواست خرید 10000 سهم را در قیمت 16450 ریال دارد و در سطر دوم نیز 3 نفر درخواست خرید 8846 سهم در قیمت 16400 ریال و در سطر سوم 1 نفر درخواست خرید 3500 سهم در قیمت 16350 ریال را دارد.

اگر به قیمتهای خرید توجه کنید میبینید که در هر مرحله قیمت کاهش پیداکرده است. پس در قسمت تقاضا کسی که بالاترین قیمت را پیشنهاد بدهد سفارشش در ردیف اول قرار میگیرد. به این ترتیب درخواستهای خرید از بالاترین قیمت به پایینترین قیمت اولویتبندی میشود.

حال اگر شخصی درخواست خرید در قیمت 16450 ریال را داشته باشد و شخص دیگری نیز همین قیمت را پیشنهاد بدهد، سامانه معاملات به صورت خودکار اولویت خرید را به شخصی میدهد که سفارش خود را زودتر ثبت کرده است.

در نقطه مقابل و در قسمت عرضه، 2 نفر درخواست فروش 11000 سهم را در قیمت 16500 ریال دارند و در سطر دوم سه نفر درخواست فروش 9000 سهم را باقیمت 16530 ریال و در سطر بعدی نیز یک نفر درخواست فروش 500 سهم را باقیمت 16550 ریال دارد.

چه زمانی معامله انجام میشود؟

زمانی که قیمت پیشنهادی برای خرید سهم باقیمت پیشنهادی برای فروش سهم برابر باشد معامله انجام میشود. در این حالت سامانه معاملات به صورت خودکار خرید و فروش را در کسری از ثانیه انجام میدهد و بلافاصله سفارشهای انجامشده از سامانه معاملاتی حذف میشوند.

حال سؤال اینجاست زمانی که چند خریدار سفارش خود را در یک قیمت یکسان وارد سامانه معاملاتی کنند چه اتفاقی میافتد؟ در پاسخ به این سؤال باید گفت در صورت برابر بودن قیمتها در صفحه سفارشات، اولویت بعدی زمان است.

به عنوان مثال اگر شخصی سفارش خرید 1000 سهم را باقیمت 305 تومان در ساعت 10:10 دقیقه و شخص دیگری سفارش خرید 2000 سهم را با همین قیمت درست در ساعت 10:11 دقیقه وارد سامانه معاملاتی کند در مرحله اول سفارش شخصی که زودتر یعنی در ساعت 10:10 دقیقه سفارش خود را وارد سامانه معاملاتی کرده انجامشده و سپس سفارش نفر دوم اجرا میشود.

منبع: خانه سرمایه

ویکی پلاست | مرجع بازار صنعت پلاستیک

دیدگاه خود را بنویسید

پتروشیمی ها

- آبادان

- آرتان پترو کیهان

- آریا ساسول

- اروند

- امیرکبیر

- ایلام

- Hyosung Topilene

- Ismail Resin Limited

- Reliance Industries Limited - هند

- بانیار پلیمر گنبد

- بندرامام

- پارس

- پتروپاک مشرق زمین

- پلی استایرن انبساطی سهند

- پلی استایرن انتخاب

- پلی اکریل ایران

- پلی پروپیلن جم (جم پیلن)

- پلی نار

- پلیمر کرمانشاه

- تبریز

- تخت جمشید

- تخت جمشید پارس

- تندگویان

- توسعه پلیمر پاد جم

- تولیدی پلاستیک ایسین

- جم

- خوزستان

- دی آریا پلیمر

- رجال

- شازند

- غدیر

- قائد بصیر

- قیام نخ

- کردستان

- گلپایگان

- لاله

- لرستان

- مارون

- محب بسپار ایده گستر

- محب پلیمر قم

- مهاباد

- مهر

- میاندوآب

- نوید زرشیمی

- هشت بهشت کیش

- هگمتانه

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

آپارات

آپارات

کست باکس

کست باکس

ویکی پلاست

ویکی پلاست