wikiplast.ir

روش محاسبه مالیات بر ارزش افزوده و تفاوت آن با مالیات مستقیم

روش تفریقی مستقیم و روش تجمعی مستقیم یا تجمعی غیر مستقیم در دستور کار ممیزان مالیاتی پس از دریافت اظهارنامه الکترونیکی و گزارش فصلی مالیات بر ارزش افزوده مشمولان مالیاتی قرار ندارد.

بین مالیات بر ارزش افزوده و مالیات مستقیم که از تکالیف قانونی مودیان است، تفاوت وجود دارد و الزاما مودیانی که مشمول مالیات مستقیم هستند، مشمول مالیات بر ارزش افزوده نیستند.

این موضوع را بعضا کارفرمایان مثل بحث بیمه اجباری و بیمه خویش فرما اختیاری از هم تفکیک نمی کنند که می تواند مشکلاتی را فرا روی تنظیم صورت های مالیاتی و ارائه هزینه های قابل قبول ممیزان سازمان امور مالیاتی کشور قرار دهد. بیش از ۴۰ درصد کل درآمد های پیش بینی شده مالیاتی سال ۹۶، از محل VAT بوده که نسبت به سال ۹۶، ۲۰ درصد رشد را نشان می دهد و اهمیت آن را برای اقتصاد نفتی ایران نشان می دهد.

شرکت محاسبان تلاشگر خبره با سال ها تجربه موفق در ارائه خدمات مشاوره و مالیاتی و خدمات حسابداری و مالی شامل: تهیه و تنظیم اظهارنامه مالیاتی، ارزش افزوده، گواهی مربوطه، تنظیم گزارشات فصلی، انجام حسابداری شرکت های بازرگانی، پیمانکاری، خدماتی، تولیدی، نظارت بر واحدهای مالی جهت کنترل اسناد و به روز رسانی نرم افزارهای مربوطه، آماده ارائه خدمات به مودیان مالیاتی و اشخاص حقیقی و حقوقی سراسر کشور است تا از بخشودگی و معافیت های مالیاتی حداکثری، بهره مند شده و بهره وری کسب و کار و سود دهی خود را افزایش دهند.

این گفتار تلاش دارد تا روش محاسبه مالیات بر ارزش افزوده در ایران و جهان را به مودیان گرامی یادآوری کرده و تفاوت های مالیات مستقیم با مالیات بر ارزش افزوده را به صورت خلاصه تشریح کند.

اگر شما هم تجربه و دیدگاه و نظری در این مباحث مالیاتی و تنظیم صورت های مالی و نحوه رسیدگی و صدور برگه تشخیص دارید، از طریق بخش نظرات با ما در میان بگذارید.

تفاوت تشخیص قانون مالیات های مستقیم و قانون مالیات بر ارزش افزوده

همان طور که می دانید، مبنای تشخیص درآمد مشمول مالیات تکلیفی مودیان مالیاتی، خود اظهاری است.

اشخاص حقیقی و حقوقی که طبق قانون، موظف به شفافیت درآمد و هزینه های خود برای پرداخت مالیات هستند، بایستی اظهارنامه الکترونیکی مالیاتی و هم چنین اظهارنامه الکترونیکی گزارش های فصلی ارزش افزوده را از طریق سامانه های مربوطه بارگذاری کنند تا بر اساس اسناد و مدارک مثبته، ممیزان واحدهای مالیاتی سراسر کشور را نسبت به رسیدگی و بررسی مدارک، یاری کنند. این امر، تسهیل و تسریع در امر رسیدگی به صورت های مالی شرکت و موسسات را به دنبال دارد.

از سال ۱۳۹۴ به این سو، بسیاری از فرآیند های مربوط به امور مالیاتی اشخاص حقیقی و حقوقی در ۳۱ استان کشور، در بستر فضای مجازی رخ می دهد و این امر، صرفه جویی خوبی در هزینه ها و تکریم ارباب رجوع واحدهای مالیاتی کشور به ارمغان آورده است.

تفاوت تشخیص در قانون مالیات های مستقیم و قانون ارزش افزوده، وجود دارد و اگر چه باید مبنای تشخیص غیر یکسان نباشد، اما دو روش تشخیص در دو رسیدگی به یک پرونده مالیاتی وجود دارد.

دلایلی هست که سبب می شود که روش تشخیص برای شناسایی مالیات و اخذ آن از مودی، متفاوت بوده و به دلیل آن که سبک فروش کالا و خدمات فعالان کسب و کار یکسان نیست، لذا تشخیص ها فرق می کند.

یکی از دلایل تفاوت تشخیص در قانون مالیات های مستقیم با قانون ارزش افزوده، نبود اسناد و مدارک مثبته و بعضا عدم ارائه دفاتر قانونی توسط مودیان مالیاتی به حوزه های ممیزی است که سبب می شود تا ادله کافی مکتوب برای تشخیص وجود نداشته باشد.

موضوع دیگر، تفاوت های نظری و اقتصادی در بحث مالیات مستقیم و بحث مالیات بر ارزش افزوده است که نیاز به دو رویکرد متفاوت را در بررسی اسناد، توجیه می کند. معافیت های مالیاتی در بحث مالیات مستقیم و مالیات بر ارزش افزوده یکسان نیست.

هم چنین بخشودگی جرایم در حالت مستقیم با ارزش افزوده تفاوت دارد. مثلا اگر یک مودی مالیاتی، در ۳ سال مالی متوالی، دفاتر و اظهارنامه خود را ارائه و مورد قبول قرار گیرد و مالیات تکلیفی را پرداخت کند، معادل ۵ درصد کل مالیات پرداختی در سال مالیاتی بعد، از جمع مالیات تکلیفی وی کسر می شود در حالی که چنین بخشودگی در مالیات های ارزش افزوده نداریم.

از طرفی، دوره های زمانی برای تشخیص مالیات و ستاندن آن از مودی متفاوت است. اظهارنامه برای مالیات های مستقیم به صورت سالانه و در ارزش افزوده به صورت فصلی است.

هم چنین نرخ ها و ضرایب مالیاتی نیز تفاوت دارد. هم چنین مبنای شناسایی فروش کالا یا خدمات بنگاه ها به دلیل متفاوت بودن مبانی نظری و اقتصاد در مالیات مستقیم و مالیات بر ارزش افزوده، یکسان نیست و همین امر سبب الزام اتخاذ رویکرد های دو گانه در ممیزی مالیاتی مودیان می گردد.

در بحث مالیات مستقیم برخی از بنگاه های اقتصادی مثل رستوران ها، آژانس های هواپیمایی و هتل ها و مراکز خدماتی مسافری، به دلیل آن که فروش های تشخیصی در حوزه عملکرد این اصناف، پایین است، اخذ مالیات محدود تر است.

در حالی که با مبانی مالیات بر ارزش افزوده، چون بر اساس فروش های واقعی از خریداران کالا و خدمات، توسط بنگاه ها مالیات اخذ می شود، فروش های تشخیصی به واقعیت نزدیک تر می شود و اخذ مالیات بیش تر و آسان تر.

همین فروش های تشخیصی می تواند در سال های بعد نیز، مبنای تشخیص فروش واقعی در حوزه عملکرد باشد. موضوعی که موضوع VALUE ADDED TAX را به روشی مدرن برای اخذ مالیات تبدیل کرده و دستاورد برتر نظام اقتصادی برای توسعه عدالت پایدار به شمار می رود.

در ایران، با اعمال قانون مالیات بر ارزش افزوده با نرخ ۹ درصد فعلی، در سال، بین ۳۰ تا ۵۰ درصد سهم مجموع مالیات و عوارض ارزش افزوده از کل درآمد های وصولی مالیاتی است که در بسیاری از کشورهای دنیا با وجود نرخ بالای ۱۵ درصد VAT، درامد مالیات بر ارزش افزوده، کم تر از ۳۰ درصد کل درآمد های مالیاتی است.

این امر نشان می دهد که این روش، روش تشخیص بهتری برای ستاندن مالیات از فعالان اقتصادی مشمول بوده و می تواند در ایران عصر ۱۴۰۰، با افزایش نرخ ۹ درصد به ۱۵ تا ۲۰ درصد، بودجه عمومی دولت را از درآمدهای سیاه نفتی برای مدیریت کشور، بی نیاز کند.

ناگفته پیداست که این دو قانون برای اثربخشی حداکثری و قدرت عملیاتی بالا و جلوگیری از فرار مالیاتی مشمولان، نیازمند تبادل اطلاعات سریع تر و دقیق تر و همراهی بخش های مختلف اقتصاد بوده تا مبانی تشخیص فروش این دو حوزه مهم از طریق قانونی نزدیک تر شود تا صدور برگه تشخیص ممیزان، آسان تر شود.

روش های محاسبه مالیات بر ارزش افزوده درکشورهای مختلف جهان

پیش از آن که روش محاسبه مالیات بر ارزش افزوده در کشورمان که این روزها با نرخ ۹ درصد بر اساس گزارش های فصلی مودیان مالیاتی اعمال می شود را شرح دهیم، مناسب است مختصری درباره متدهای محاسبه VAT در کشورهایی با سیستم مالیاتی پیشرفته مثل سوئد و آلمان، صحبت کنیم.

روش تجمی مستقیم، از جمله روش هایی است که در کشورهای اجرا کننده قانون VAT کاربرد دارد. این روش، نرخ مالیاتی را در کلیه عواملی که سبب افزایش ارزش افزوده کالا و خدمات یک فعال اقتصادی می شود ضرب می کنند. برای خلق هر واحد ارزش افزوده، باید چند واحد هزینه کرد.

این روش تئویک به دلیل این که متغیرات زیادی در تولید یک واحد ارزش افزوده بنگاه های اقتصادی دخیل است و عملا، شناسایی جداگانه سود و مالیات آن مشکل است، جنبه عملیاتی ندارد.

در روش تجمعی غیر مستقیم، نرخ مالیات تک تک عوامل ایجاد کننده ارزش افزوده محاسبه و با هم جمع می شود و میزان مالیات بر ارزش افزوده را مشخص می کند.

مثلا نرخ مالیات اجاره بهاء محل بنگااه، نرخ مالیات سودهای بنگاه، نرخ مالیات حقوق و دستمزد و غیره، جداگانه محاسبه و در نهایت با هم جمع می شود تا با این روش غیر مستقیم (INDIRECT)، نرخ VAT مشخص شود. این رویه نیز مشکلات خاص خود را دارد و جنبه عملیاتی ندارد.

در روش دیگر که روش سوم است، نرخ مالیات بنگاه های مشمول مالیات تکلیفی در تفاوت خرید و فروش یک بنگاه ضرب می شود تا میزان مالیات بر ارزش افزوده محاسبه شود. VAT=T(BUY-SELL)

روش تفریقی غیر مستقیم هم مثل روش های قبلی با درصدی خطا، یک جواب را برای مالیات بر ارزش افزوده نتیجه می دهد

اما روش بهتری برای مستند سازی فعالیت های اقتصادی مشمول مالیات تکلیفی در اختیار ممیزان قرار می دهد و کاربرد بهتری دارد.

با این حال، چه روشی در سیستم مالیاتی ارزش افزوده ایران استفاده می شود؟

روش محاسبه مالیات بر ارزش افزوده در ایران

در ایران، روش تفریقی غیر مستقیم که همان روش صورت حسابی است، کاربرد داشته و مالیات اخد می شود.

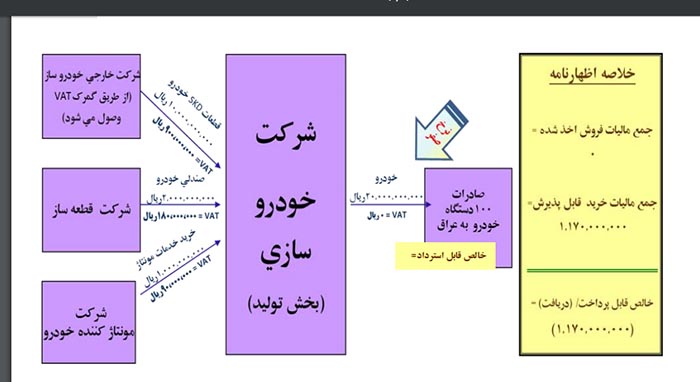

طبق این روش، هر بنگاه اقتصادی در هنگام خرید کالا و خدمات مشمول مالیات، علاوه بر بهای ماده اولیه که پرداخت می کند، مالیات بر ارزش افزوده کالا یا خدمات خریداری شده را به فروشنده پرداخت می کند تا به دولت بدهد. هم چنین در هنگام فروش کالا یا خدمات خود، علاوه بر بهای محصول مشمول مالیات، بهای مالیات بر ارزش افزوده کالای فروخته شده را نیز اخذ می کند تا در قالب گزارشات فصلی، ما به التفاوت مالیات بر ارزش افزوده پرداختی در زمان خرید کالا یا خدمات را با مالیات بر ارزش افزوده اخذ شده در زمان فروش کالا یا خدمات را به سازمان مالیاتی پرداخت کند.

در این روش تفریقی غیر مستقیم، مالیات بر ارزش افزوده پرداختی روی خرید، اعتبار مالیاتی بنگاه محسوب می شود. به عبارت دیگر، از مالیاتی که بابت فروش کالا یا خدمات اخذ می شود، می توان مالیات بر ارزش افزوده پرداختی جهت خرید کالا یا خدمات مربوط به فعالیت اقتصاد را شناسایی و کسر کرد.

بنابراین فردی (حقیقی یا حقوقی) که مشمول مالیات بر ارزش افزوده است، می تواند در اظهارنامه الکترونیکی ارزش افزوده خود، کسوراتی را منظور کند.

توجه داشته باشد که VAT پرداختی برای خریدها، قابل احتساب به عنوان اعتبار مالیاتی بوده و اعتبار اقلام کالاهای مفقود با منهدم شده یا به زبان فروخته شده، اگر احراز شود، قابل اعمال است.

مثلا یک تولید کننده دستمال کاغذی، وظیفه دارد که طبق قانون، روی کلیه نهاده های تولید دستمال کاغذی از حقوق و دستمزد پرسنل گرفته تا خرید تجهیزات و لوازم مصرفی و کاغذ و امثالهم که روی عوامل تولید تاثیر مستقیم یا غیر مستقیم دارد، به نرخ تعیین شده، مالیات بر ارزش افزوده را پرداخت کرده و در هنگام فروش دستمال کاغذی، مکلف است به نرخ مالیات بر ارزش افزوده، VAT را از خریدار دریافت کند.

حال پس از کسر مالیات بر ارزش افزوده پرداختی یا دریافتی، ما به التفاوت را در قالب دوره های فصلی در گزارشات خود، تسلیم و به حساب های اعلامی سازمان امور مالیاتی واریز کند.

اگر مالیات پرداختی بیش از مقدار تکلیفی باشد، یا از حساب های دوره بعدی از او کسر می شود و وی بستانکار می شود و یا در صورت درخواست کتبی، به حساب اعلامی وی مبلغ مورد نظر استرداد می شود.تهاتر و استرداد، دو گزینه برای اضافه پرداختی های مالیاتی می باشد.

اصل مبدا و مقصد در نظام های مالیات بر ارزش افزوده

در نظام های مالیات بر ارزش افزوده، اصل میدا و مقصد اهمیت دارد و اجرای این نظام با توجه به کارکردهای این دو نهاده امکان پذیر است.

در اصل مبدا، مالیات بر ارزش افزوده روی تولید کالا و خدماتی که در داخل یک کشور تولید می شود اعمال می شود. در اصل مقصد، مالیاتی بر ارزش افزوده روی تولید کالا و خدماتی که در داخل یک کشور مصرف می شود، عمال می شود. نحوه برخورد این مالیات با مقولات صادراتی و وارداتی اهمیت پیدا می کند.

در اصل مقصد، چون ارزش افزوده از کالا و خدمات مصرفی در داخل کشور اخذ می شود، صادرات تشویق می شود و از شمول مالیات بر ارزش افزوده معاف می شود.

زیرا طبق چشم انداز تعریف شده برای اصل مقصد، وضع مالیات بر کالا ها و خدماتی است که در مرزهای یک کشور مصرف می شود. این در حالی است که کالا و خدمات صادر شده در کشوری غیر از کشور مبدا مصرف خواهد شد.

پس صادرات مشمول VAT نیست اما واردات مشمول VAT است. در اصل مبدا، عکس اصل مقصد رفتار می شود و واردات معافت از VAT و صادرات، مشمول VAT است.

پس بهترین روش برای تشویق صادرات، استفاده از اصل مقصد است تا صادرات گسترش یابد و از شمول مالیات، معاف شود و تراز تجاری کشور، بهبود یابد.

بر اساس این روش، اگر بنگاه اقتصادی نسبت به صدور کالا یا خدمات خود اقدام کند، با ارائه مدارک و مستندات لازم و راستی آزمایی آن، مالیات بر ارزش افزوده پرداختی برای خرید کالا و خدماتی که منجر به خلق ارزش افزوده برای صادرات شده است را می تواند از سازمان امور مالیاتی استرداد کند و به وی مسترد می شود که معنی نرخ صفر مالیاتی را بیان می کند.

در این حالت، بنگاه اقتصادی، بر روی کالا و خدمات تولیدی صادراتی، مالیات بر ارزش افزده دریافت نمی کند و میزان مالیات بر ارزش افزوده پرداختی روی خرید کالا و خدماتی که منجر به تولید کالا یا خدمات صادراتی شده است، بیش تز از مالیات دریافتی بر روی فروش شده و حاصل منفی ایجاد شده، به معنای اضافه پرداخت است که مسترد می گردد یا از سازمان مالیاتی بخواهد که این مبلغ مازاد (اعتبار نزد سازمان) را از طلب خود در دوره های مالیاتی بعدی، کسر کند.

منبع: محاسبان خبره

دیدگاه خود را بنویسید

پتروشیمی ها

- آبادان

- آرتان پترو کیهان

- آریا ساسول

- اروند

- امیرکبیر

- ایلام

- Hyosung Topilene

- Ismail Resin Limited

- Reliance Industries Limited - هند

- بانیار پلیمر گنبد

- بندرامام

- پارس

- پتروپاک مشرق زمین

- پلی استایرن انبساطی سهند

- پلی استایرن انتخاب

- پلی اکریل ایران

- پلی پروپیلن جم (جم پیلن)

- پلی نار

- پلیمر کرمانشاه

- تبریز

- تخت جمشید

- تخت جمشید پارس

- تندگویان

- توسعه پليمر پاد جم

- تولیدی پلاستیک ایسین

- جم

- خوزستان

- دی آریا پلیمر

- رجال

- شازند

- غدیر

- قائد بصیر

- قیام نخ

- کردستان

- گلپایگان

- لاله

- لرستان

- مارون

- محب بسپار ایده گستر

- محب پلیمر قم

- مهاباد

- مهر

- میاندوآب

- نوید زرشیمی

- هشت بهشت کیش

- هگمتانه

مطالب مرتبط

- شیوهنامه داخلی نحوه اجرای مواد ۲۷۴ الی ۲۷۷ قانون مالیاتهای مستقیم ابلاغ شد

- برای حذف شیوه علی الرأس از نظام مالیاتی، نیازمند اطلاعات دقیق و شفاف هستیم

- شیوه جدید محاسبه مالیات بر ارزش افزوده اعلام شد

- نحوه برخورد با بدهی مالیاتی واحدهای تولیدی

- اصلاح مقررات معافیت مالیاتی تجدید ارزیابی دارایی شرکتها کلیدخورد

- جزییات دستورالعمل محل اخذ مالیات و عوارض واحدهای تولیدی

- نرخ مالیات بر ارزش افزوده ( درصد ارزش افزوده )

- مالیات بر ارزش افزوده و توسعه متوازن

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

آپارات

آپارات

کست باکس

کست باکس

ویکی پلاست

ویکی پلاست