به گزارش ویکی پلاست به نقل از دنیای اقتصاد گزارشهای ماهانه سالجاری نشان میدهد که شرکتهای اورهساز طی هفتماه اخیر به دلیل کاهش قیمتهای جهانی با افت فروش و سودآوری همراه شدهاند؛ به طوری که آمارها نشان میدهد قیمت اوره گرانوله، طی این هفتماه، به طور میانگین ۳۰۰دلار بوده است و فقط در نیمه مرداد پس از رشد قیمت نفت و گاز و افزایش بهای تمامشده تولید اوره در کشورهای تولیدکننده، قیمت اوره موفق شد در ماه اوت تا ۳۸۰دلار نیز رشد کند.

این در حالی است که در اوت سالهای گذشته افت قیمت اوره مسبوق به سابقه بوده، اما در سالجاری به دلیل سیاست تولیدکنندگان اوپک، قیمت نفت و محصولات فرآوردههای نفتی و پتروشیمی رشد خوبی را در کوتاهمدت تجربه کرد.

اورهسازان در سالجاری با افت بیش از ۵۰درصدی قیمتهای جهانی اوره مواجه بودند؛ چرا که در هفتماه نخست سال گذشته میانگین قیمت اوره گرانوله در محدوده ۶۰۰دلار بوده است.

نگاهی به سابقه درآمدی شرکتهای اورهساز نیز حکایت از آن دارد که درآمد دلاری این شرکتها بهشدت کاهش یافته و بخشی از افت درآمد دلاری بهواسطه افزایش قیمت دلار جبران شده است. براساس آمارها، میانگین نرخ دلار نیما که طی نیمه اول سال گذشته 25هزار تومان بود، اکنون به 37هزار تومان رسیده است.

با وجود این، درآمد ریالی شرکتهای داخلی تولیدکننده اوره از ابتدای سالجاری تا پایان مهرماه حدود 42هزار میلیارد تومان بوده که نسبت به هفتماهه سال گذشته با افت 24درصدی همراه شده است. این افت درآمدی درحالی است که بخشی از کاهش شدید درآمدهای واقعی توسط رشد قیمت دلار جبران شده است.

درآمد دلاری اورهسازان بورسی طی هفتماه اخیر حدود یکمیلیارد و 100میلیون دلار بوده است. این درحالی است که در مدت مشابه سال گذشته، این درآمد، حدود 2میلیارد و 200میلیون دلار به ثبت رسید. به نظر میرسد با توجه به ثبات مقدار و ترکیب تولید و فروش، افت درآمدی شدید صنعت اوره متاثر از افت میانگین 50درصدی قیمت جهانی اوره باشد.

این در حالی است که نرخ دلاری گاز خوراک پتروشیمیها تغییر چندانی نداشته و نرخ ریالی نیز نوسان خاصی را تجربه نکرده است. دولت نیز دائم در حال تحمیل ریسک جدید و افزایش هزینههای این شرکتهاست، به طوری که هر ساله همزمان با ارائه لایحه بودجه به مجلس، در خصوص نرخ انرژی و قیمت گاز خوراک، تصمیمات نادرستی اتخاذ میکند و در نتیجه آن ریسک بازار سرمایه افزایش مییابد.

با توجه به ارزش بازار قابلتوجه چهار شرکت تولیدکننده اوره و متانول و همچنین تاثیرپذیری نرخ سوخت از نرخ خوراک، بازار سهام طی سالهای گذشته با واکنش منفی نسبت به نرخ خوراک این صنایع همراه شده است. دولت طی یک الی دو سال اخیر بدون توجه به افت دلاری درآمدهای شرکتهای پتروشیمی اورهساز اقدام به افزایش نرخ گاز خوراک آنها کرده است.

با وجود آن در سالجاری دولت بر نرخ 7هزار تومانی خوراک تاکید داشت؛ اما به دلیل انتقاد شدید بورسیها از این تصمیم ناگهانی و تعطیلی بیشتر واحدهای تولیدی، از این سیاست عقبنشینی و در نهایت با فرموله شدن این نرخ موافقت کرد.

هرچند ابلاغیههایی از سوی دولت مبنی بر نرخ 4هزار و 800تومانی خوراک در شهریورماه منتشر شده است، به نظر نمیرسد این ریسک در بازار به طور کامل خنثی شده باشد؛ چرا که سهام پتروشیمی بدون توجه به این خبر که طی هفته گذشته منتشر شد، روندی خنثی را در پیش گرفتهاند.

با توجه به شواهد موجود و نظر اقتصاددانها، بعید به نظر میرسد شرایط اقتصادی در سطح کلان تغییراتی بنیادی را تجربه کرده باشد. بنابراین احتمال آن که دولت طی سالهای آتی به دلیل فشار مضاعف تحریمها، کسری بودجه بالاتری را تجربه کند رو به افزایش است.

بنابراین دولت با وجود آنکه بخشی از ناترازی را با افزایش نرخ دلار جبران میکند، مجبور است عمده کسریهای مالی کشور را از محلهای دیگری تامین کند. یکی از محلهای تامین کسری بودجه میتواند شرکتها و سودآوری آنها باشد.

بنابراین شرکتهایی که سودآوری ریالی و موهومی بالاتری را شناسایی کردهاند، در راس توجهات دولت قرار خواهند گرفت. با افت قیمتهای جهانی و در پی آن نبود چشمانداز مشخص از قیمتهای آینده و احتمالا با تداوم رویه غلط دولت، بازار نیز به روند نامشخص فعلی خود ادامه خواهد داد و طبیعتا سهام شرکتهای پتروشیمی بهخصوص صنعت اوره و متانول از آن تبعیت خواهند کرد.

به نظر میرسد در صورتی که سناریوی یادشده تقویت شود، بازدهی سهام شرکتهای اورهساز نیز کمتر از نرخ دلار باشد. از آنجا که دولت نیز طی سالهای اخیر به دلیل جبران کسری بودجه مجبور شده است از سرکوب دلار خودداری کند، بنابراین دلار معیار نسبتا خوبی برای نمایان شدن تورم است.

به همین سبب، احتمالا مانند گذشته بازدهی سهامداران این صنعت پایینتر از دلار خواهد بود؛ چرا که در یکسال اخیر نیز با وجود رشد 60درصدی نرخ دلار، بازدهی سهام اورهسازی مانند پتروشیمی «شپدیس» تنها 16درصد افزایش یافته است.

در حال حاضر سرمایهگذاری در سهام شرکتهای اورهساز، نمیتواند توجیه مناسبی داشته باشد. با وجود آنکه نسبت P/E شرکتهای این صنعت بسیار پایینتر از سایر شرکتهاست، بازار به میانگین بلندمدت P/E بیتوجهی میکند. در کوتاهمدت نمیتوان P/E بالایی را به سهام این شرکتها نسبت داد. بنابراین انتظار نمیرود ارزش بازار بالایی نصیب این صنعت شود.

بررسی گزارشهای ماهانه

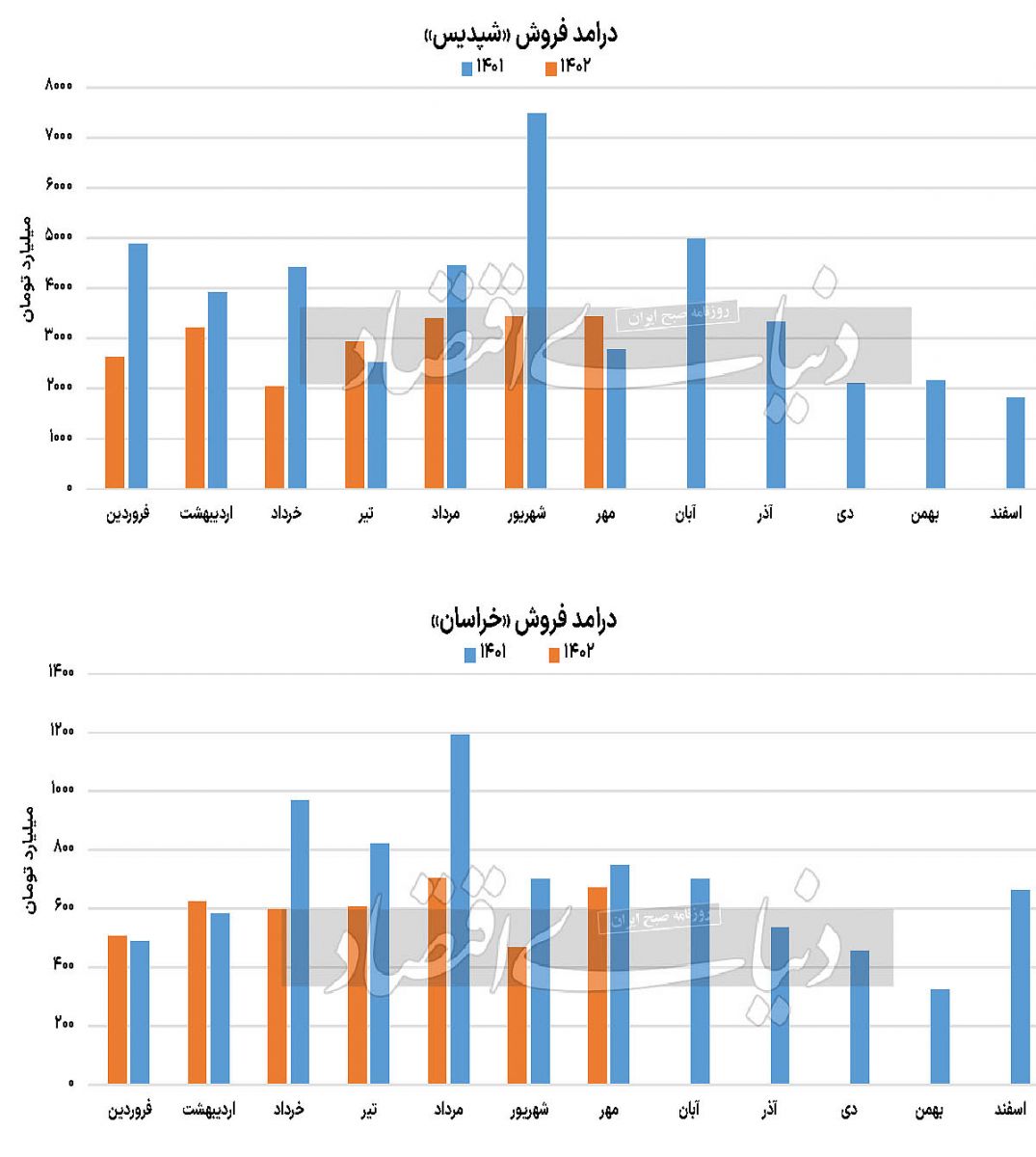

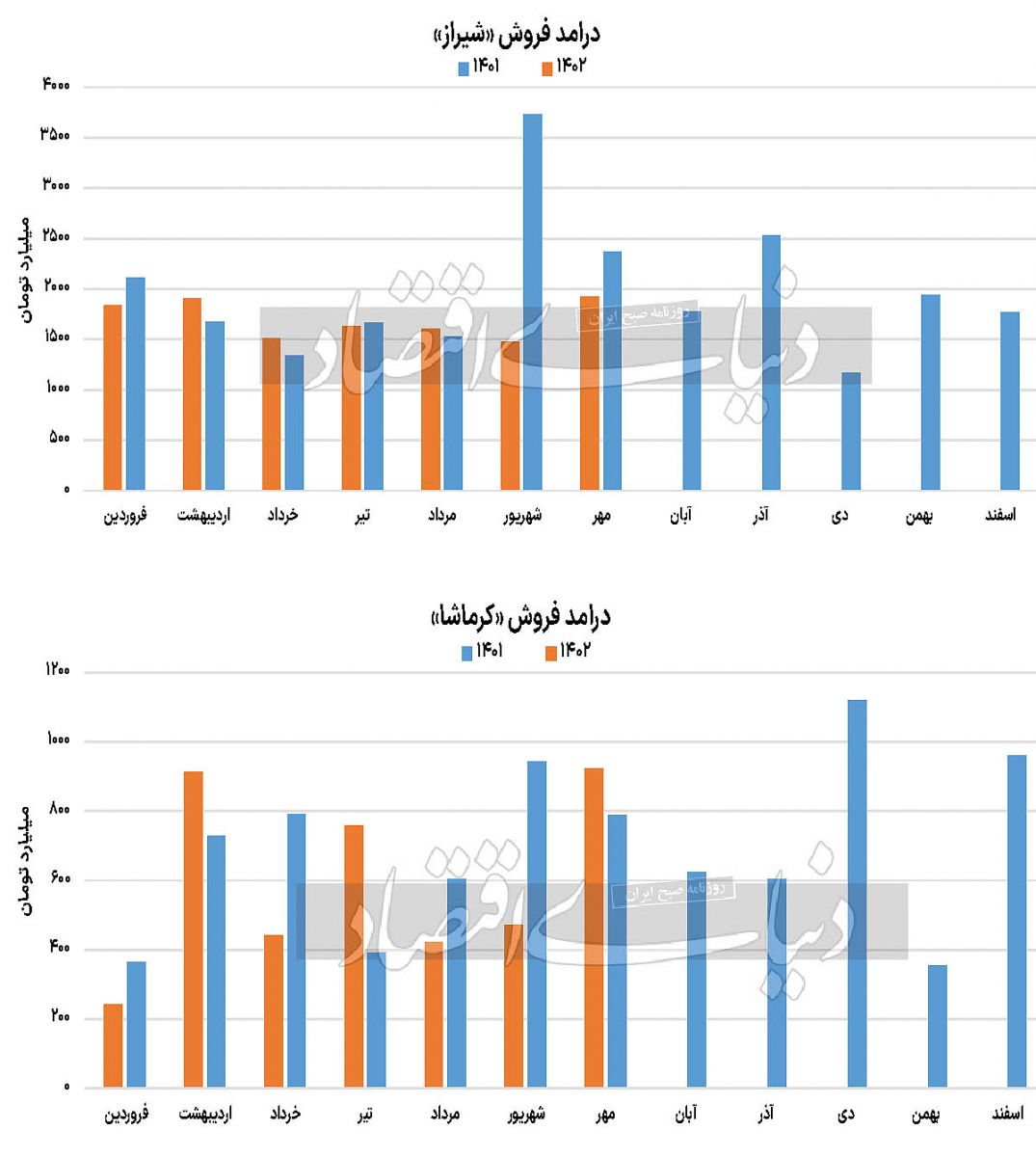

نگاهی به گزارشهای ماهانه نشان میدهد که درآمد اورهایها در هفتماه اخیر افت قابلتوجهی را تجربه کرده است که یکی از دلایل این امر، سقوط 50درصدی قیمتهای جهانی است. با وجود آنکه رشد دلار بخشی از کاهش دلاری درآمد را جبران کرده است، همچنان سطح درآمدی اورهایها نسبت به سال گذشته روندی نزولی را در پیش گرفته است.

در شهریور و مردادماه به دلیل رشد قیمت جهانی اوره نسبت به کف 240دلاری، درآمد اورهایها در شهریور و مهرماه نسبت به ماههای قبل از آن رشد خوبی را تجربه کرده است. اما به نظر میرسد این افزایش نرخها موقتی باشد و هنوز چشمانداز واضح و شفافی در خصوص آینده قیمتهای جهانی وجود ندارد.

بررسیها نشان میدهد که در میان شرکتهای تولیدکننده اوره، نماد «کرماشا» موفق شده است سطح درآمد خود را در مهرماه نسبت به شهریور، با افزایش 95درصدی همراه کند. پس از آن پتروشیمی خراسان یکی از نمادهایی است که رشد 44درصدی درآمدها نسبت به شهریورماه را تجربه کرده است.

با وجود این، درآمد «شیراز» با رشد 30درصدی و درآمد پتروشیمی «شپدیس» تغییر محسوسی را نسبت به شهریور تجربه نکرده است.

با وجود آنکه سطح درآمدها نسبت به اعداد درآمدی ثبتشده در سالجاری بالاتر است، همچنان به پای ارقام درآمدی ثبتشده در سال گذشته نمیرسد.

حال اورهسازان بهتر میشود؟

همانطور که اشاره شد، هنوز متغیر اقتصادیای به نفع رشد قیمت جهانی اوره وجود ندارد. اما آمارها و بررسیها از اعداد و ارقام پیشبینیشده نشان میدهد که اگر نوسان خاصی در اقتصاد جهان یا ایران به وجود نیاید، نمادهای صنعت اوره، روزهای روشنی را پیش روی خود نخواهند داشت.

در این صنعت سه متغیر اصلی میتواند به پیشبینی سود این شرکتها کمک کند. یکی از این موارد، نرخ اوره خلیجفارس است و تا زمانی که سطح قیمت نفت و فرآوردههای آن بالا بماند، به نظر میرسد تا حدودی بر نرخ اوره نیز موثر باشد.

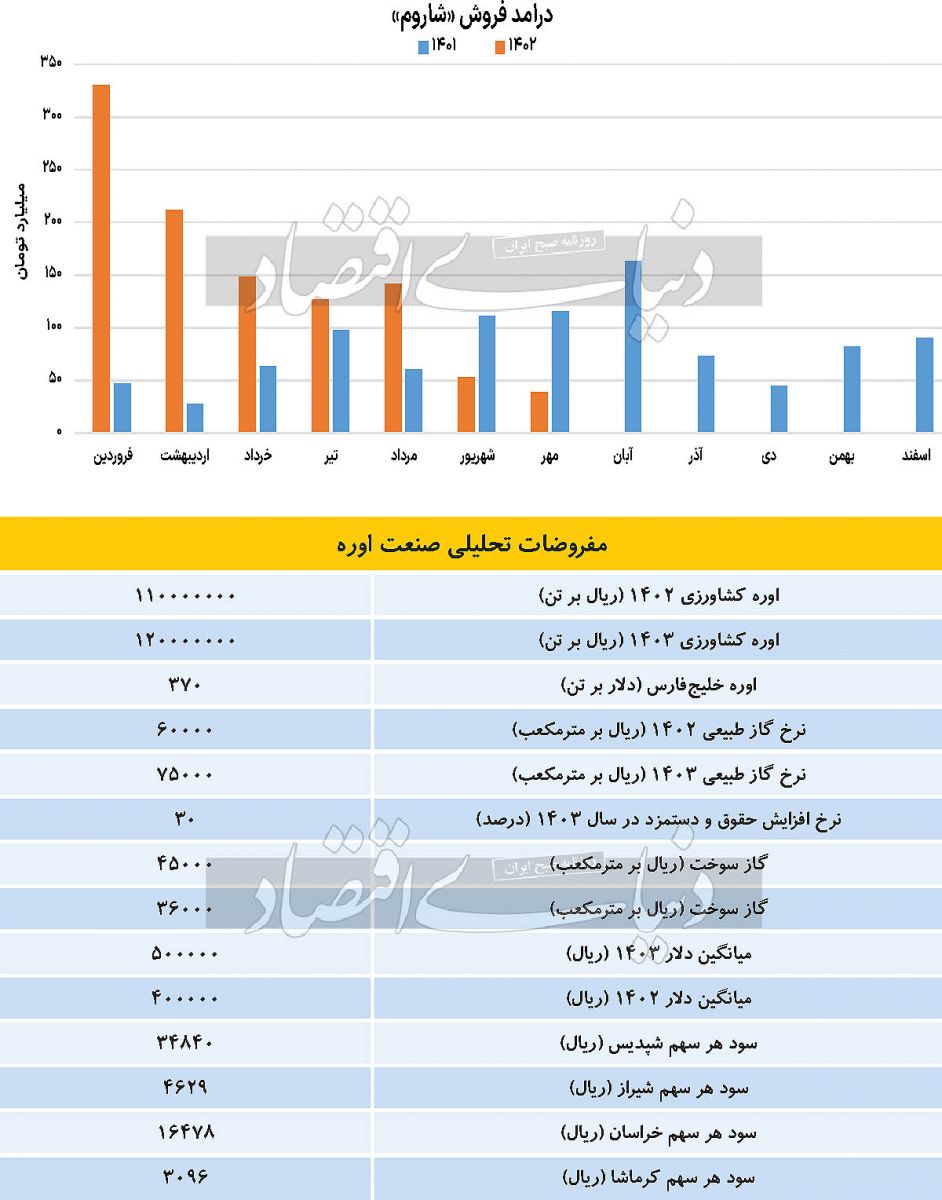

بنابراین احتمالا سطح قیمتهای جهانی اوره نسبت به ماههای گذشته بالا خواهد ماند. بر همین اساس نرخ اوره خلیجفارس، احتمالا حدود 370دلار خواهد بود. یکی از موارد مهم دیگر، نرخ دلار است.

نرخ دلار نیز با توجه به مفروضات اقتصادی موجود، بالاتر از 40هزار تومان نخواهد بود و در قیمتهایی بالاتر از اعداد مذکور تثبیت نخواهد شد. در سال آینده نیز نرخ دلار به طور میانگین 50هزار تومان مفروض است.

پس از آن نرخ خوراک است که برای نیمه دوم سال براساس نرخ جهانی و فرمول نرخ خوراک پتروشیمیها و دلار نیما محاسبه میشود.

در این صورت به نظر میرسد، میانگین نرخ جهانی، نرخ 17سنتی را برای خوراک پتروشیمیها رقم بزند. در این صورت با نرخ خوراک به صورت ریالی 6هزار تومان خواهد بود؛ در سال آینده نیز نرخ خوراک 7هزار و 500تومان خواهد بود. احتمالا این نرخ کف قیمت خوراک خواهد بود و میتواند ارقام بالاتری نیز به ثبت برسد. در این صورت، پتروشیمی «شپدیس» احتمالا سودی معادل 20هزار میلیارد تومان خواهد ساخت.

این در حالی است که نرخ دلار در نیمه دوم سالجاری 40هزار تومان و در نیمه اول سال بعد 50هزار تومان است که به طور میانگین 45هزار تومان خواهد بود.

پتروشیمی خراسان نیز سود 3هزار میلیارد تومانی را در پیش خواهد داشت که احتمالا سود هر سهم را حدود هزار و 600تومان محاسبه خواهد کرد. پتروشیمی کرمانشاه نیز سود 300تومانی را برای هر سهم خواهد ساخت که نسبت به سال قبل، رشد 66درصدی را تجربه خواهد کرد.

پتروشیمی شیراز نیز 7هزار میلیارد تومان سود خواهد ساخت که 400تومان به ازای هر سهم خواهد شد. نسبت P/E آیندهنگر پتروشیمی «شپدیس»، حدود 4.7واحد خواهد بود. پتروشیمی خراسان نیز نسبت قیمت به سود 9واحدی را ثبت کرده است. این نسبت در پتروشیمی شیراز نیز حدود 4.9واحد است.

با وجود آنکه قیمت به سود آیندهنگر پتروشیمی پردیس و شیراز جزو نسبتهای قیمت به سود پایین بازار است، اما مورد استقبال بازار قرار نمیگیرند.

به نظر میرسد یکی از دلایل اصلی این موضوع افزایش ریسکهای این صنعت به دلیل دخالت دولت در قیمتگذاری محصولات است. این دخالت در نرخ اوره کشاورزی و نرخهای پایه بورسکالا بهوضوح مشخص است. بنابراین صنعت اوره از این نظر جذابیت کافی ندارد و بازار ترجیح میدهد این نمادها با P/E متوسط پایینی مورد معامله قرار گیرند.

ویکی پلاست | مرجع بازار صنعت پلاستیک

دیدگاه خود را بنویسید

پتروشیمی ها

- آبادان

- آرتان پترو کیهان

- آریا ساسول

- اروند

- امیرکبیر

- ایلام

- Hyosung Topilene

- Ismail Resin Limited

- Reliance Industries Limited - هند

- بانیار پلیمر گنبد

- بندرامام

- پارس

- پتروپاک مشرق زمین

- پلی استایرن انبساطی سهند

- پلی استایرن انتخاب

- پلی اکریل ایران

- پلی پروپیلن جم (جم پیلن)

- پلی نار

- پلیمر کرمانشاه

- تبریز

- تخت جمشید

- تخت جمشید پارس

- تندگویان

- توسعه پلیمر پاد جم

- تولیدی پلاستیک ایسین

- جم

- خوزستان

- دی آریا پلیمر

- رجال

- شازند

- غدیر

- قائد بصیر

- قیام نخ

- کردستان

- گلپایگان

- لاله

- لرستان

- مارون

- محب بسپار ایده گستر

- محب پلیمر قم

- مهاباد

- مهر

- میاندوآب

- نوید زرشیمی

- هشت بهشت کیش

- هگمتانه

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

آپارات

آپارات

کست باکس

کست باکس

ویکی پلاست

ویکی پلاست