مرکز پژوهشهای مجلس با بررسی اهرمهای مالیاتی اثرگذار مطرح کرد

ایده مالیات هدفمند بر پتروشیمی

به گزارش ویکی پلاست به نقل از دنیای اقتصاد، مرکز پژوهشهای مجلس در گزارشی به بررسی روند پیشرفت زنجیره ارزش صنایع نفت و پتروشیمی در لوای هدایت قوانین مادر و بالادستی پرداخته است.

دراین گزارش به صورت مصداقی و آماری نشان داده شده که قوانین و اصلیترین آنها قوانین مالیاتی، تاکنون اگرچه موجبات رشد کمی این صنعت را فراهم کرده اما از توسعه محصولات با ارزش افزوده بیشتر و متنوع جلوگیری کرده است.

در این گزارش تحقیقی بر اساس آمارهای موجود نتیجه گرفته شده که هر واحد «پتروشیمی که سهم بیشتری در تامین نیاز داخل به محصولات پتروشیمی و تکمیل زنجیره ارزش آن داشته، مشــمول مالیات بیشتری شده است.»

بخش پژوهشی خانه مردم در این گزارش ابتدا به لزوم توسعه متوازن و هدفمند صنایع پاییندستی نفت و گاز و تولید محصولات با توجه به نیاز بازار داخلی و جهانــی، اشاره و در ادامه تاکید کرده که در دنیا به صورت غیرمستقیم و با استفاده از ابزارهای حکمرانی به هدایت این صنایع جهت تحقق اهداف کلی خود میپردازند.

با وجود این بر اساس این گزارش، با توجه به مزیت ذخایر نفت و گاز کشور و همینطور اتخاذ سیاســتهای حمایتی ازجمله مشوقهای مالیاتی و در نتیجه اقبال کنشــگران اقتصادی به فعالیت در این صنعت، با رشد کمی مناسب میزان تولید همراه بوده اســت، اما با نگاهی به وضعیت فعلی سبد محصولات تولیدی، توســعه صنایع تکمیلی و ارزش افزوده ایجادشده در صنعت پتروشیمی کشور، عدماستفاده کافی از ظرفیت این صنعت را مشهود کرده است که لزوم تغییرات در وضعیت فعلی این صنعت را برجسته کردهاست.

بر همین اساس در این گزارش به منظور تحلیل تاثیرگذاری سیاســتهای مالیاتی بر نحوه توسعه صنعت پتروشــیمی کشــور، وضعیت سیاستهای حمایتی صنعت پتروشیمی ایران در سالیان اخیر و تاثیر این سیاستها بر نحوه توســعه این صنعت مورد ارزیابی قرار گرفته است. چرا که ضروری است ارزیابی مســتمر آثار قوانین و مقررات موجود نظام مالیاتی کشــور در ارتباط بــا بهکارگیری صحیح ابزار مشــوقهای مالیاتی در بخشهای مختلف اقتصادی همواره در دستور کار باشد.

صنعت پتروشــیمی از ابتدای ایجاد این صنعت در کشــور تاکنون در چند مرحله با جهش تولید همراه بوده و درآمدهای کســبشــده از محل فروش محصولات پتروشــیمیایی روند رو به رشدی داشته اســت. در این گزارش هم بر اینکه سیاستهای اتخاذشده پیشــین موجبات رشد این صنعت را فراهم کرده تاکید شده، اما گفته شده است، تحلیل دقیق روند توســعه صنعت پتروشــیمی کشور مستلزم بررســی روند توســعه برمبنای ســبد محصولات تولیدی، میزان ارزشافــزوده حاصل از تولیدات پتروشــیمیایی، میزان صادرات و میزان استفاده داخلی از محصولات پتروشیمیایی تولید شده در صنایع تکمیلی پتروشــیمی است.

تناسب تولیدات با رویکرد تامین نیاز بازارهای داخلی و جهانی

طبق آمار منتشر شــده توسط شــرکت ملی صنایع پتروشیمی در سال 98 مجموع تولیدات انواع محصولات پتروشیمیایی در این سال، معادل 55 میلیون و 390هزار تن بوده که با کسر مقادیر مصرفی خوراک بینمجتمعی و مصرف داخلی آنها، مقدار 30 میلیون و 300هزار تن محصول پتروشــیمیایی قابل فروش خالــص باقی خواهد ماند؛ حدود 74درصد از محصولات نهایی و قابــل فروش خالص معادل 22 میلیون و 300هزار تن صادر شــده و مابقی 8 میلیون تن (26درصد از محصــولات قابل فروش خالــص) جهت مصرف صنایــع تکمیلی پتروشیمی و بخش کشاورزی در داخل کشور عرضه شده است.

در گزارش مرکز پژوهشهای مجلس با ارائه این آمارها از وضعیت تولید در مجتمعهای پتروشیمی، بررسی دقیقتری از مسیر عرضه محصولات و میزان پیشروی در زنجیره ارزش پتروشیمیایی حاصل شده است.

طبق اطلاعات عملکــرد تولید و فروش محصولات پتروشــیمیایی به تفکیک گروه محصولات تولیدی که نشاندهنده ســهم فروش خالص داخلی بــه کل تولیدات (و نه محصــولات نهایی و قابل فروش) محصولات پتروشیمی است، بیشترین تناسب بین تولیدات و مصرف داخلی در مورد گروه مواد پلیمری با سهم 4/ 44 درصدی از کل تولیدات به فروش خالص داخلی اســت و مجموع کل فروش خالص داخلی محصولات از کل تولیدات، سهم 46/ 14 درصدی دارد.

البته باید گفت در سال 1398 سهم فروش خالص داخلی از محصولات قابل فروش مجتمعهای پتروشیمی حدود 26درصد است و با توجه به عدمدسترسی به کل محصول قابل فروش به تفکیک گروهها، سهم مقدار فروش خالص داخلی از کل تولید ارائه شده است.

طبق آمارهای این گزارش فروش خالص داخلی دو گروه مواد پایه و شیمیایی و نیز گروه ســوخت و خوراک کمترین ســهم را از کل تولیدات دارند. درخصوص گروه ســوخت و خوراک با توجه به آنکه عمده مصرف این گروه در مجتمعهای بالادستی است و برای مثال در سال 1398، حدود 34درصد از کل تولیدات این گروه به صــورت بینمجتمعی به فروش رسیده است، بنابراین سهم پایین فروش خالص داخلی در این گروه تا حدی منطقی است.

اما درباره گروه مواد پایه و شیمیایی، این سهم بسیار پایین بوده و عدمتناسب تولیدات با نیاز و مصرف داخلی را نمایان میسازد. بنابراین طبق این گزارش تناســب مطلوبی بین نیاز داخلی و محصولات تولیدی فعلی در گروه مواد پایه و شــیمیایی وجود ندارد.

قابل ذکر است که یکی از نواقص زنجیره ارزش صنعت پتروشیمی، در میزان و تنوع تولید محصولات همین گروه مواد پایه و شــیمیایی جهت اســتفاده در واحدهای پتروشیمیایی میاندستی است.

یکی از موارد چنین اختلافی بین نیاز داخلی و تولیدات فعلی در این گروه مربوط به تولید متانول است که با تولید فعلی نزدیک به 9 میلیون تن در ســال، تقریبا مواد پایه و شــیمیایی را به خود اختصاص میدهد و کمتر از 700هزار تن از این مقدار تولید، مصرف داخلی داشته (7درصد از تولید) و مابقی آن صادر میشود.

از طرفی با توجه به وجــود دو رویکرد تامین نیاز داخــل و صادرات محصولات پتروشیمی در اسناد بالادستی با قید تولید محصولات با ارزش افزوده بالا، علاوه بر تناســب تولیدات محصولات پتروشیمی با مصرف داخلی آنها، باید تناسبی میان محصولات صادراتی و مصارف آنها در بازارهای جهانی نیز وجود داشته باشد.

با این حال در این گزارش نشان داده شده اســت، سبد تولیدات انواع محصولات پتروشــیمیایی در گروه مواد پایه و شــیمیایی در ایران، با انحرافی از تولیدات این مواد در جهان مواجه است که عمده اختلاف این دو سبد هم مربوط به میزان تولید دو محصول متانول و پروپیلن بوده است.

بنا به گســتره عظیم طولی و عرضی زنجیره ارزش پروپیلــن و امکان تولید محصولات متنوع شــیمیایی و پلیمری از این ماده، میزان تولید بالای آن در جهان منطقــی بوده و کمبود تولید این مــاده هماکنون یکی از چالشهای اساسی صنعت پتروشیمی کشور جهت تامین نیاز صنایع تکمیلی داخلی است.

در خصوص متانول نیز، علاوه بر عدمتناســب تولیدات آن با نیاز و مصرف داخلی که پیشتر مطرح شد، با لحاظ رشــد تولید این محصول در سالهای آتی در کشــور و جهان و با توجه به بازار جهانی آن و وجود بازیگرانی همچــون آمریکا، عربســتان، چین و روســیه در این بازار مهم و نگرانیهایی بابت نبود کشش مناسب در این بازار برای تولیدات این محصول، باید برنامهریزی منسجمی برای تکمیل زنجیره کشور و تبدیل بخشی از متانول تولیدی کشــور به محصولات با ارزش بیشتر صورت گیرد.

روند ارزشآفرینی محصولات پتروشیمی کشور

در ادامه این گزارش به روند توسعه ارزشافزایی این صنعت توجه شده است. «طبق الگوی صنایع پاییندست نفت و گاز در کشورهای پیشرو در این زمینه، ارزش افزوده محصولات نهایی پتروشیمیایی تولید شده از منبع نفت و گاز در مواردی به 10 برابر این رقم در مورد صنعت پتروشیمی کشور میرسد.

مثلا در مورد ارزش تناژی محصولات (مصنوعات) پلیمری که برای صادرات ایران برابر 1600 دلار در هر تن است، این رقم درباره ژاپن به عنوان یکی از کشورهای پیشرو در صنعت پاییندستی نفت و گاز، تا 5هزار دلار نیز میرسد.»

همچنین این گزارش با نگاهی به ارزش محصولات پتروشیمیایی صادراتی و وارداتی کشور، عدمتناسب بین محصولات تولیدی و وارداتی به لحاظ ارزشی و درنتیجه عدمپیشــروی مناســب در زنجیره ارزش محصولات پتروشیمیایی را نمایان کرده است.

برای مثال در سال 1398، هشت و نیم میلیون تن انواع محصولات پتروشیمیایی به میزان حدود 5 میلیارد دلار و ارزش هر تن حدود 590 دلار در بازار داخلی به فروش رســیده است.

در همین سال صادرات هر تن انواع محصولات پتروشیمیایی معادل 426 دلار بوده و واردات 3/ 1 میلیــون تن در این صنعت، ارزبری حدود 2 میلیارد دلاری داشــته که ارزش هر تن آن برابر 1540 دلار یعنی با ارزش تناژی بیش از سه ونیم برابری محصولات شامل تولیدات میانی و نهایی صادراتی بوده که عمدتا زنجیره ارزش و موردنیاز صنایع بوده اســت.

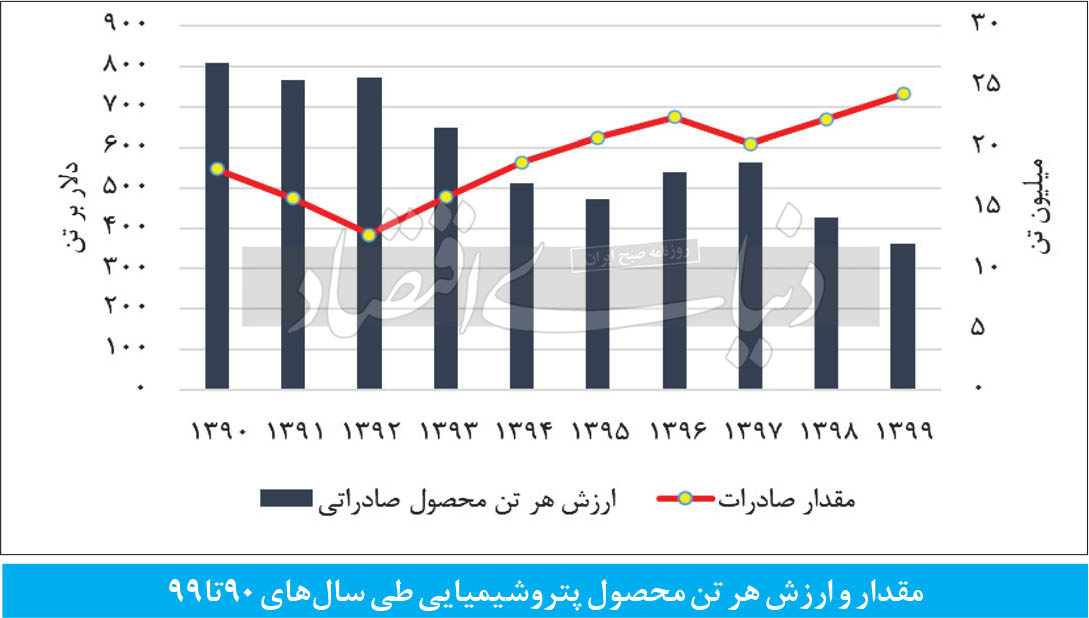

مضاف بر ناترازی ارزش تناژی واردات و صادرات، با گذشت زمان و راهاندازی واحدهای پتروشیمیایی جدید، ارزش هر تن محصول تولید شــده و فروش آن روند کاهشی داشــته است که به معنای تاسیس واحدهای جدید با تولید محصولات در اولین حلقههای زنجیره ارزش پتروشیمی و با درصد فرآوری پایین است.

در سالیان اخیر، ارزش هر تن محصول پتروشیمیایی صادراتی بهجز در سالهای 1396 و 1397 طی سالهای 1390 تا 1399 روند کاهشی داشته به گونهای که از ارزش 808 دلاری در ســال 1390، به 362 دلار به ازای هر تن از محصولات صادراتی در ســال 1399یعنی معــادل 45درصد از ارزش ســال 1390 رسیده اســت.

این درحالی اســت که میزان صادرات محصولات روندی صعودی داشته است. بر اساس این گزارش یکی از دلایل این اتفاق را میتوان در ایجاد واحدهای جدید خــوراک گازی در طول این سالها و تولید محصولات با ارزش افزوده پایین دانست.

ابزارهای سیاستگذاری

گزارش حاضر با ارائه این مقدمه، در ادامه تلاش کرده که نگاهی به روند تاثیرگذاری ابزارهای مالیاتی بر توسعه زنجیره ارزش بیندازد. برای این منظور تحلیلگر وضعیت مالیاتی و توسعهای 20 مجتمع پتروشیمی کشور را که از نظر مکانیابی، میزان مالیات پرداختی و ســهم آن از درآمدهای واحد، تنوع یا عدمتنوع محصولات، وجود مجتمعهای خوراک مایــع، گازی (و ترکیبــی) متفاوت بودهاند (تا از این طریق بتواند نمونهای قابل تعمیم باشد) مورد بررسی قرار داده است. از میان این 20 شرکت، 15شرکت بهعنوان نمونههای مناسب انتخاب و مورد تحلیلهای بیشتر قرار گرفتهاست.

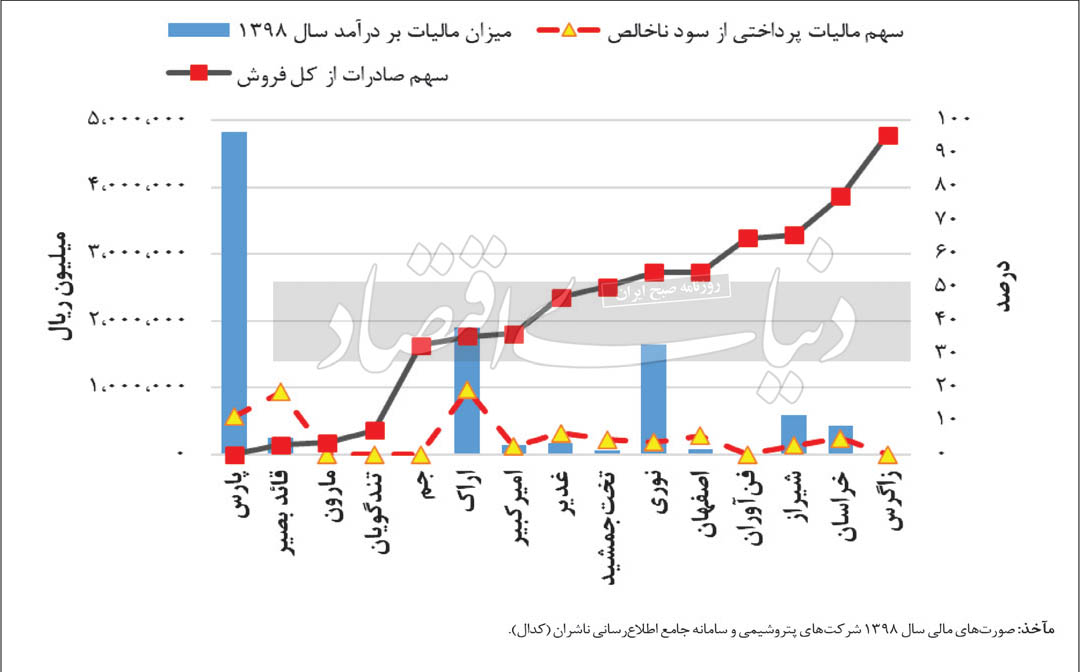

برای بررسی رابطه میزان مالیاتدهی و توسعه تلاش شده که (طبق نمودار) میزان سه مولفه هزینه؛ خوراک و یوتیلیتی و میزان مالیات بر درآمد این شرکتهای منتخب بورسی و نسبت آنها با درآمدهای عملیاتی سال 1398 آنها ارزیابی شود.

با توجه به تفاوت مقیاسهای درآمدی و هزینهای میان 20 شرکت مورد بررسی، اطلاعات در دو قسمت الف (برای شرکتهای با درآمد عملیاتی بیشتر از 5هزار میلیارد تومان) و ب (با درآمد عملیاتی کمتر از 5هزار میلیارد تومان) نمایش داده شده است.

همانگونه که در نمودار نیز مشهود است، میزان و سهم مالیات در میان سایر هزینهها اعم از هزینه خوراک و یوتیلیتی، در شرکتهای خارج از دو منطقه ویژه عسلویه و ماهشهر به نسبت شرکتهای مستقر در این دو منطقه بیشتر است.

نتایج بررسیها نشان میدهد، هزینه خوراک سهم عمده را در میان هزینههای عملیاتی شرکتها دارد، حال آنکه میزان مالیات واحدها در برابر ســایر هزینههای عملیاتی در اکثر شرکتهای مورد بررسی کم بوده است.

پتروشیمیهای خراسان، شیراز و قائدبصیر به ترتیب با دارا بودن سهم 3/ 13، 3/ 5 و 8/ 4درصد بیشترین سهم مالیات از مجموع سه هزینه خوراک، یوتیلیتی و مالیات را دارند. این درحالی است که میانگین سهم مالیات از مجموع سه هزینه فوق در 20 شرکت مورد بررسی، به طور متوسط برابر 9/ 1درصد است.

از طرفی، ردههای اول تا ســوم بیشترین ســهم مالیات از درآمدهای عملیاتی به ترتیب به سه شرکت پتروشیمی قائدبصیر، پارس و خراسان با سهم 6/ 3، 1/ 3 و 3درصد اختصاص یافته، در حالی که سهم مالیات از درآمدهای عملیاتی 20 شرکت مورد بررسی کمتر از یکدرصد است که دلیل آن عدمشمولیت مالیات 7 شرکت از 20 شرکت مورد بررسی است.

طبق این گزارش مضاف بر تفاوت قابلتوجه میان میزان پرداختی مالیات بر درآمد شرکتهای مختلف، شاخص ســهم مالیات بر درآمد از سود ناخالص پتروشیمیهای مختلف که موید توزیع نامتوازن بار مالیاتی میان شرکتهاســت، قابل رصد اســت.

همانطور که از آمار نمودار گزارش مشخص است بیشترین سهم مالیات بر درآمد از سود ناخالص مربوط به دو پتروشیمی اراک (شازند) و قائدبصیر به ترتیب با سهمهای 4/ 19 و 7/ 18 درصدی است و کمترین سهم مربوط به 9 پتروشیمی در دو دسته؛ دسته اول: نبود هزینه مالیاتی در سبد هزینههای 7 شرکت پتروشیمی جم، مارون، تندگویان، خارک، کرمانشاه، فارابی و آبادان با سهم مطلق صفر درصدی و دسته دوم: هزینه کمتر از یک میلیارد تومانی مالیات بر درآمد پتروشیمیهای زاگرس و فنآوران، با سهم حدود صفر درصدی از سود ناخالص است.

بر اساس این گزارش طبق این اطلاعات، همانطور که انتظار میرود، با توجه به قوانین موجود با افزایش سهم صادرات، میزان مالیات پرداختی کاهش مییابد. به عبارتی بر اساس قوانین مادر و تخصصی مالیاتی کشور مالک برخورداری شرکتهای پتروشــیمی از حمایتهای مالیاتی بیشتر، جانمایی در مناطق ویژه و صادرات است.

برای مثال یکی از مواردی که در نمودار گزارش حائز اهمیت اســت تفاوت مالیات پرداختی پتروشیمیهای نوری و زاگرس اســت؛ هر دو پتروشیمی در منطقه یکسانی قرار دارند، اما پتروشیمی زاگرس به دلیل برخورداری از معافیت مالیاتی صادراتی با ســهم صادرات از کل فروش حدود 96 درصد، در سال 1398 معادل 750 میلیون تومان (کمتر از یک میلیارد تومان) پرداخت مالیات داشته است.

در حالی که پتروشیمی نوری با سهم حدود 55 درصدی صادرات از کل فروش، حدود 165 میلیارد تومان مالیات پرداخت کرده است.

درواقع پتروشیمی که سهم بیشتری در تامین داخل محصولات پتروشیمی و تکمیل زنجیره ارزش آن داشته، مشــمول مالیات بیشتری شده است. (ارزش هر تن محصول تولیدی پتروشیمی نوری به عنوان یک پتروشیمی خوراک مایع، حدود سه برابر پتروشــیمی خوراک گازی زاگرس بوده است.)

این درحالی است که تفاوت بســیار زیادی در نرخ خوراک این دو مجتمع وجود دارد به طوری که ســهم هزینه خوراک از درآمدهای عملیاتی شرکت نوری که مشمول مالیات بیشتر است حدود 88درصد و این رقم برای پتروشیمی زاگرس که از معافیت مالیاتی بیشتر بهرهمند است حدود 35درصد است.

گزارش مرکز پژوهشهای مجلس در انتها نتیجه میگیرد، با اینکه وجود تفاوت قابلتوجه میان میزان مالیات پرداختی و سهم آن از ســود ناخالص شرکتها، به خودی خود نامناسب تلقی نمیشود، اما با کنار هم قرار دادن این دو موضوع و اطلاعات مربوط به وضعیت تولید پتروشیمیها اعم از تنوع سبد محصولات تولیدی، میزان ارزش افزوده ایجاد شده به واســطه محصولات تولیدی پتروشیمیها و میزان استفاده از محصولات پتروشیمیایی تولیدی در حلقههای بعدی صنعت پتروشــیمی و در صنایع تکمیلی جهت تکمیل زنجیره ارزش محصولات پتروشــیمی، میتوان به عدمکارکرد مناسب سیاســتهای حمایتی ازجمله سیاستهای مالیاتی جهت استفاده مناسب از ظرفیت صنعت پتروشــیمی کشور در ادامه مســیر توســعه این صنعت و لزوم تغییر این سیاستها جهت تکمیل زنجیره ارزش صنعت پتروشیمی و تحصیل ارزش افزوده بیشتر پی برد.

از همین رو گفته شده نیاز است تا رویکرد فعلی سیاستهای مالیاتی در طول زنجیره ارزش صنعت پتروشیمی با هدف تعمیق ساخت داخل به صورت تدریجی و در قالب قوانین مادر و تخصصی مرتبط اصلاح شده و سیاستهای حمایتی مالیاتی با تلفیق این رویکرد با سایر رویکردهای مطرح شده اتخاذ شوند.

ویکی پلاست | مرجع بازار صنعت پلاستیک

دیدگاه خود را بنویسید

پتروشیمی ها

- آبادان

- آرتان پترو کیهان

- آریا ساسول

- اروند

- امیرکبیر

- ایلام

- Hyosung Topilene

- Ismail Resin Limited

- Reliance Industries Limited - هند

- بانیار پلیمر گنبد

- بندرامام

- پارس

- پتروپاک مشرق زمین

- پلی استایرن انبساطی سهند

- پلی استایرن انتخاب

- پلی اکریل ایران

- پلی پروپیلن جم (جم پیلن)

- پلی نار

- پلیمر کرمانشاه

- تبریز

- تخت جمشید

- تخت جمشید پارس

- تندگویان

- توسعه پلیمر پاد جم

- تولیدی پلاستیک ایسین

- جم

- خوزستان

- دی آریا پلیمر

- رجال

- شازند

- غدیر

- قائد بصیر

- قیام نخ

- کردستان

- گلپایگان

- لاله

- لرستان

- مارون

- محب بسپار ایده گستر

- محب پلیمر قم

- مهاباد

- مهر

- میاندوآب

- نوید زرشیمی

- هشت بهشت کیش

- هگمتانه

مطالب مرتبط

- درخواست پتروشیمیها برای اصلاح نرخ خوراک گاز

- تخصیص کارپوشه و عضویت در سامانه مودیان مالیاتی

- شماره منحصر بفرد مالیاتی صورتحساب الکترونیکی

- نحوه ارسال اطلاعات صورتحسابالکترونیکی پایانه های فروشگاهی

- ظرفیت تولید پتروشیمی مسجدسلیمان افزایش مییابد

- سکوی نرم افزاری «مالیات من» رونمایی شد

- واحدهای دارای تحقیق و توسعه از معافیت مالیات برخوردار می شوند

- گزارش مرکز پژوهش های مجلس در مورد صنعت پتروشیمی + دانلود

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

آپارات

آپارات

کست باکس

کست باکس

ویکی پلاست

ویکی پلاست