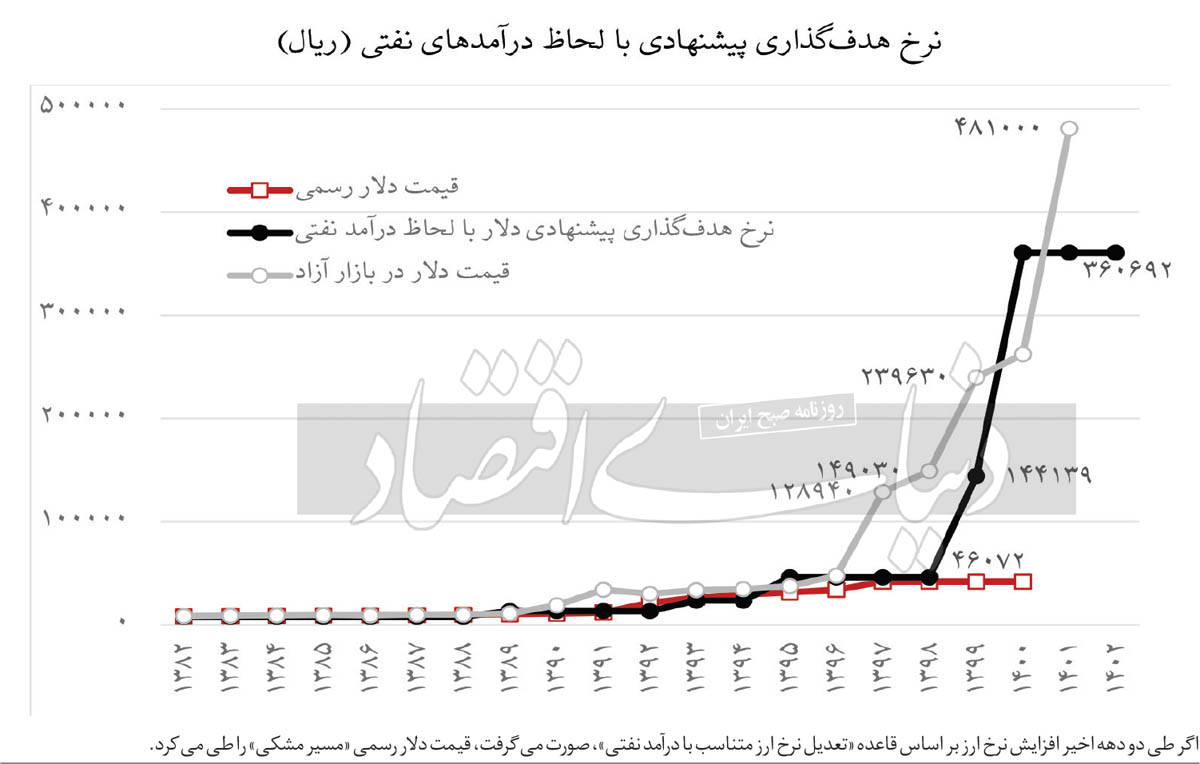

به گزارش ویکی پلاست به نقل از دنیای اقتصاد، طبق گزارشی که میخوانید اگر طی سالهای ۱۳۹۶ تا ۱۴۰۲ طبق قاعده تعدیل نرخ ارز متناسب با درآمدهای نفتی عمل میشد، بانک مرکزی میتوانست در تثبیت نرخ ارز پایینتر از نرخ محققشده در بازار آزاد، موفق عمل کند و در نتیجه آثار تورمی رشد نرخ ارز نیز کنترل میشد.

ساختار بازار ارز و شیوه سیاستگذاری دولت در این حوزه یکی از مسائل پیچیده اقتصاد ایران است که بحثهای زیادی را به همراه داشته است. بر اساس گزارش پژوهشکده پولی و بانکی یکی از مهمترین عواملی که سیاستگذاری ارزی را تعیین میکند، این است که بازار ارز و سیاستهای ارزی باید به تحقق اهداف اقتصاد کلان کمک کنند. یکی از اهداف اصلی سیاستگذاری ارزی در اقتصاد ایران، کنترل تورم است.

در این راستا، بسیاری از کشورها بهویژه آمریکای لاتین، در دهههای ۱۹۸۰ و ۱۹۹۰ از برنامههای تثبیت مبتنی بر نرخ ارز برای مهار تورمهای مزمن استفاده کردند. در این برنامهها، کنترل رشد نرخ ارز بهعنوان ابزاری برای کاهش تورم به کار گرفته میشد. البته لازم نبود رشد نرخ ارز کاملا متوقف شود، بلکه کافی بود این رشد کمتر از تورم و ترجیحا از پیش تعیینشده باشد تا به تدریج رشد قیمتها نیز با نرخ رشد ارز هماهنگ شود.

دو شرط موفقیت سیاست تثبیت ارز

براساس تجارب سایر کشورها برای موفقیت سیاستهای تثبیت ارزی، دو شرط اصلی وجود دارد: هماهنگی انتظارات با نرخهای تثبیتشده و داشتن ذخایر ارزی کافی. بر اساس گزارش پژوهشکده پولی و بانکی تجربه کشورها نشان داده است که اعمال سیاستهای تثبیت نرخ ارز به تنهایی کارآ نیستند و نیازمند مجموعهای از اقدامات مانند افزایش انضباط مالی دولت و سیاستهای پولی انقباضی هستند.

اگر سیاستهای پولی و مالی با سیاست تثبیت نرخ ارز هماهنگ نباشند یا مردم به پایداری نرخ ارز اعتماد نداشته باشند، ممکن است حملات سفتهبازانه رخ دهد، ذخایر ارزی کاهش یابد و در نهایت قیمت ارز جهش پیدا کند.

نرخگذاری غیرواقعی؛ تهدیدی برای ثبات بازار

براساس گزارش پژوهشکده پولی و بانکی علاوه بر نحوه تعیین نرخ ارز و چگونگی اجرای سیاستهای تثبیت ارزی، چهار نکته مهم در سیاستگذاری ارزی وجود دارد. اولین نکته این است که سیاستهای ارزی نباید تهدیدی برای ثبات بازار ارز باشد. ثبات در بازار ارز به معنای توانایی بازار در مقابله با شوکها و جذب اثر آنها بدون ایجاد جهش قیمتی است.

ذخایر ارزی که در اختیار سیاستگذار است، نقشی کلیدی در حفظ این ثبات دارند. هر سیاستی که باعث کاهش این ذخایر شود، میتواند بیثباتی بازار ارز را افزایش دهد؛ بنابراین تعیین نرخهای غیرواقعی و دور از واقعیت بازار ممکن است این بیثباتی را تشدید کند.

نظامهای ارزی میانه؛ بهترین گزینه

دومین نکته مهم در سیاستگذاری ارزی، نوع نظام ارزی و تعیین میزان انعطافپذیری نرخ ارز است. براساس گزارش پژوهشکده پولی و بانکی هر نظام ارزی، چه شناور و چه ثابت، مزایا و معایب خاص خود را دارد و انتخاب بهترین نظام به ویژگیهای هر کشور بستگی دارد. درباره ایران، ویژگیهایی مثل تمرکز زیاد صادرات بر فرآوردههای نفت و گاز، مدیریت بخش زیادی از ارز توسط دولت، سطح توسعه مالی نسبتا پایین مزایای داشتن

نظامهای ارزی ثابت را بیشتر میکند.

این در حالی است که برخی ویژگیها مثل شوکهای خارجی ناشی از تحریمها و تورم مزمن بسیار بالاتر از تورم جهانی، نظام ارزی شناور را جذابتر میکند؛ بنابراین برای ایران، نظامهای ارزی میانه گزینههای مناسبتری بهنظر میرسند.

چرا نظام ارزی چندنرخی به نفع اقتصاد نیست؟

سومین نکته در سیاستگذاری ارزی مربوط به چندنرخی بودن نظام ارزی است. اگرچه تفکیک معاملات سفتهبازی و کنترل اثرات تورمی تغییرات ارزی بهعنوان مزایای نظام ارزی چندنرخی مطرح میشود، اما تجربه کشورهای دیگر نشان داده است که این سیستم مشکلاتی مانند انحراف تخصیص منابع، هدر رفتن ذخایر ارزی، گسترش رانت در اقتصاد، خروج یارانه ارزی و ناپایداری را به همراه دارد. به همین دلیل، حرکت به سمت یک نظام تکنرخی میتواند منافع بیشتری برای اقتصاد در بلندمدت داشته باشد.

تنوع ابزارهای سیاستگذاری؛ کلید مدیریت موثر بازار

چهارمین نکته مربوط به ابزارهایی است که دولت برای دخالت و سیاستگذاری در بازار ارز بهکار میبرد. در حال حاضر، سیاستگذار عمدتا از خرید و فروش ارز در بازار نقدی برای کنترل نرخها استفاده میکند. براساس گزارش پژوهشکده پولی و بانکی، تجربه کشورها نشان داده است که استفاده از ابزارهای دیگری مانند سوآپ ارزی، ریپوی ارزی، اختیار خرید ارز، سلف ارزی و گواهیهای شاخص ارزی چون وابستگی کمتری به ذخایر ارزی دارند، میتواند کارآمدتر از خرید و فروش در بازار نقدی باشد.

لزوم تعدیل نرخ ارز با درآمدهای نفتی

وقتی صحبت از تثبیت نرخ ارز به میان میآید، معمولا این تصور ایجاد میشود که باید بر یک نرخ مشخص تمرکز کرد. این در حالی است که گزارش پژوهشکده پولی و بانکی مطرح میکند یکی از روشهای تثبیت نرخ ارز این است که بانکهای مرکزی به جای ثابت نگهداشتن نرخ ارز در یک نرخ مشخص، مسیری برای تغییرات آن تعیین و بهصورت عمومی اعلام کنند.

در این روش، بانک مرکزی تعهد میدهد که نرخ ارز در طول دوره مشخصی بر اساس این مسیر تنظیم شود. برای مثال، ترکیه در سال۱۹۹۹ برای اجرای سیاستهای تثبیت ارزی اعلام کرد که نرخ ارز طی سال آینده ۲۰درصد افزایش خواهد یافت.

براساس گزارش پژوهشکده پولی و بانکی با توجه به اهمیت ثبات ارز و نقش ذخایر ارزی در ایجاد آن، سیاستگذار که هدفش تثبیت نرخ ارز است، باید دو عامل مهم را در تعیین نرخ ارز هدف خود مدنظر قرار دهد.

اولین نکته توجه به احتمال کاهش قابل توجه درآمدهای نفتی است که باعث کاهش ذخایر ارزی میشود و در نهایت تاثیر خود را بر نرخ ارز خواهد گذاشت. اگر بانک مرکزی این کاهش را بهطور برنامهریزیشده در نرخ ارز در نظر بگیرد، آثار تورمی آن کمتر میشود و ریسک نوسانات ارزی کاهش پیدا میکند.

گزارش پژوهشکده پولی و بانکی پیشنهاد میدهد که در صورت کاهش بیش از ۲۰درصدی درآمدهای نفتی، نرخ ارز به همان میزان افزایش پیدا کند تا بازار ارز تثبیت شود. توجیه این رویکرد این است که کاهشهای بیش از ۲۰درصدی درآمدهای نفتی جریانهای ورودی ارزی را بهطور محسوسی کاهش میدهند و این کاهش در نهایت در قیمتهای بازار ارز خود را نشان میدهد.

بنابراین بهتر است سیاستگذار خود فعالانه و در قالب چهارچوب این تعدیل را انجام دهد. در مواردی که درآمدهای نفتی کمتر از ۲۰درصد کاهش پیدا میکند، ذخایر ارزی انباشتشده در دورههای گذشته میتواند جلوی نوسانات ارزی را بگیرد.

با فرض اینکه بر اساس قاعده «تعدیل نرخ ارز متناسب با درآمد نفتی» عمل میشد، نرخ هدفگذاریشده دلار آمریکا برای سال۱۴۰۱ و ۱۴۰۲ اندکی بیش از 36هزار تومان بهدست میآید. این نرخ پیشنهادی در مقایسه با نرخ ارز رسمی محققشده شکاف کمتری با نرخ بازار دارد که همین امر باعث حفظ ذخایر ارزی کشور میشد و جلوی جهشهای بیشتر نرخ ارز را میگرفت.

اگر طبق این قاعده عمل میشد بانک مرکزی میتوانست نرخی را تثبیت کند که پایینتر از نرخ محققشده در بازار آزاد بوده و در نتیجه آثار تورمی رشد نرخ ارز نیز کنترل میشد.

لزوم تعدیل نرخ ارز با نرخ ارز واقعی

دومین نکته مورد توجه در سیاستگذاری با هدف تثبیت نرخ ارز، کاهش نرخ ارز واقعی است. در ۲۰سال گذشته، تورم ایران بهطور میانگین حدود 19 واحد درصد بیشتر از تورم آمریکا بوده که باعث کاهش چشمگیر نرخ ارز واقعی شده است.

این کاهش نرخ ارز واقعی تاثیرات منفی زیادی بر بخش تولیدی دارد و با اهداف رشد اقتصادی کشور مغایر است؛ بنابراین بانک مرکزی باید در زمانی که نرخ ارز واقعی کاهش زیادی داشته، نرخ ارز اسمی را تعدیل کند. براساس گزارش پژوهشکده پولی و بانکی در نظر گرفتن هر دو تعدیل، یعنی «تعدیل نرخ ارز متناسب با درآمد نفتی» و «تعدیل نرخ ارز متناسب با نرخ ارز واقعی»، برای اجرای سیاستهای ارزی در چارچوب تثبیت اقتصادی ضروری است. اگر سیاستگذار هدف تثبیت نرخ ارز را دارد، باید این دو تعدیل را همزمان در تعیین نرخ هدف در نظر بگیرد.

ویکی پلاست | مرجع بازار صنعت پلاستیک

دیدگاه خود را بنویسید

پتروشیمی ها

- آبادان

- آرتان پترو کیهان

- آریا ساسول

- اروند

- امیرکبیر

- ایلام

- Hyosung Topilene

- Ismail Resin Limited

- Reliance Industries Limited - هند

- بانیار پلیمر گنبد

- بندرامام

- پارس

- پتروپاک مشرق زمین

- پلی استایرن انبساطی سهند

- پلی استایرن انتخاب

- پلی اکریل ایران

- پلی پروپیلن جم (جم پیلن)

- پلی نار

- پلیمر کرمانشاه

- تبریز

- تخت جمشید

- تخت جمشید پارس

- تندگویان

- توسعه پلیمر پادجم

- توسعه پلیمر پادجم

- توسعه پليمر پاد جم

- تولیدی پلاستیک ایسین

- جم

- خوزستان

- دی آریا پلیمر

- رجال

- شازند

- غدیر

- قائد بصیر

- قیام نخ

- کردستان

- گلپایگان

- لاله

- لرستان

- مارون

- محب بسپار ایده گستر

- محب پلیمر قم

- مهاباد

- مهر

- میاندوآب

- نوید زرشیمی

- هشت بهشت کیش

- هگمتانه

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

«شرکت سالار شیمی»؛ تأمین کننده مواد پلیمری

آپارات

آپارات

کست باکس

کست باکس

ویکی پلاست

ویکی پلاست